水泥产能不断扩大产量呈快速增长

前瞻产业研究院发布的《2014-2018年中国水泥行业产销需求与投资战略规划分析报告》显示,2012年,我国新增投产水泥熟料生产线124条,全年新增水泥熟料年设计产能16000万吨,2013年我国新增投产水泥熟料生产线72条,全年新增水泥熟料年设计产能9430万吨,新增产能较2012年有所减少。

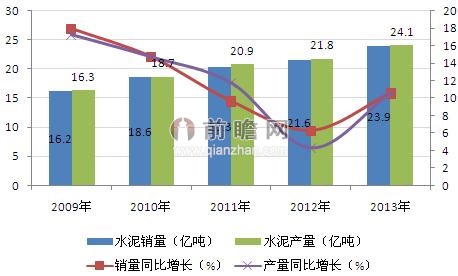

从水泥产量来看,近年来,我国水泥产量呈现逐年增长趋势,2009年我国水泥产量为16.3亿吨,同比增长17.27%,为近年来最大增幅,2012年我国水泥产量达到21.8亿吨,到2013年我国水泥产量为24.1亿吨,同比增长10.55%。

房地产和基础设施建设强势拉动水泥需求增长

在我国水泥需求结构中,房地产和基础设施建设是主要的需求领域,占比高达70%左右。2013年,我国房地产累计开发投资8.60万亿元,同比增长19.8%,基础设施建设方面的投资为9.35万亿元,同比增长21.18%,尤其在公共设施、道路运输、水运、水利、生态环境等方面的投资突出。这对我国水泥的需求产生了较大的拉动作用,2012年我国水泥销量达到21.6亿吨,同比增长6.27%,2013年我国水泥销量增加至23.9亿吨,同比增长10.54%。

图表:2009-2013年我国水泥产销量及增长情况(单位:亿吨,%)

水泥固定资产投资减少行业产销衔接良好

前瞻网水泥行业报告显示,2011年,我国水泥制造业完成固定资产投资1439亿元,同比下降8.3%,出现5年来首度负增长。2012年,水泥行业累计完成固定资产投资1379亿元,同比降低7.0%,2013年1-11月,全年水泥固定资产投资金额为1199亿元,同比增速为-4.63%。水泥行业固定资产投资的减少使得新增水泥产能有所控制,提高了行业的产销衔接,2013年行业的产销率高达99.3%。

煤炭价格下行助推水泥企业盈利空间扩大

近年来,煤炭价格持续下行,从国际动力煤现货价来看,从2011年的130美元/吨左右下降到2013年底的80美元/吨。以山西大同南郊Q5500动力煤为例,2012年初,动力煤价格为680元/吨左右,到2013年末价格已跌至400-520元/吨。

图表:2010-2013年我国水泥行业成本费用利润率和毛利率走势图(单位:%)

资料来源:前瞻产业研究院整理

在水泥生产的总成本中,煤炭和电力占60%左右。煤炭价格的下行有利于降低水泥生产企业的采购成本,进一步扩大盈利空间。从盈利性指标来看,2013年我国水泥制造行业的成本费用利润率和毛利率分别上升至8.58%和17.02%,反映行业内企业的单位成本获利能力有所提升,整体获利能力处于较高水平,盈利性较强。

前瞻产业研究院分析师祝建梅认为,当前我国水泥行业发展较好,行业产销量均呈现较好的增长态势,且产销衔接良好,同时行业保持较高的利润水平,盈利能力较强。2014年5月,工信部组织起草了《水泥行业准入条件(2014年本)》(征求意见稿),将进一步对新建、改扩建水泥项目进行规范,同时最新修订的《水泥工业大气污染物排放标准》即将实施,这将对水泥生产企业形成较大的减排压力。水泥生产企业面对当前的政策环境,只有加强技术的投入,积极满足国家制定的相关排放标准,才能更快更好的生存。