很多人以为2017年是教育投资炽热的一年,既有政策的利好,又有风投的助力。现实真的是如此吗?有没有能够我们看到的是一种假象?或许只是真相的一个方面?能否换个角度以更大的视角来看2017年教育的投资状况?

更大的视角,从财经角度说能够意味着更多的钱和投资参与度,那么参与投资A股教育公司的基金(公募和私募)能够更能阐明;教育投资能否真的炽热。

前十大股东并无集中 基金呈现,散布相当分散

“往年全体IPO申报成功数量比之前都高,教育行业也不例外。上市公司跨界收买教育企业有三个特点:一是本身企业估值不高,想经过并购拉高估值;二是传统的主营业务已到天花板,无法增长业绩和现金流,不得不转型;三是受自觉收买资产热影响。所以我们看到收买数量很多,金额也不小。但是,好的教育标的根本抢完,接上去就进入感性阶段了。就要像投资基金一样关注企业的实质,比方企业真正的增长潜力究竟有多大,战略支撑点有多初等等。”一位私募基金从业者对蓝鲸教育说道。

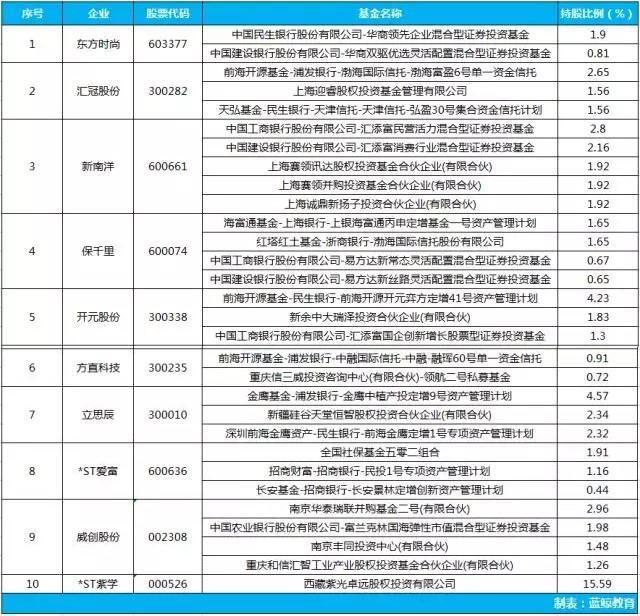

(基金在教育上市公司前十大股东散布状况表)

蓝鲸教育统计剖析了10家A股教育上市公司前十大股东基金散布状况后发现:第一,每家企业前十大股东构造中均匀有3家基金股东散布其中,新南洋最多,达5家;第二,每家基金持股比例在1%-2%之间,最高的为西藏紫光卓远股权投资无限公司,持有*ST紫学15.59%股权;第三,工商银行和建立银行的投资基金均投资了3个企业,其他的基金投资企业为1个;第四,社保基金投资的企业只要*ST爱富一家企业;第五,基金重仓的企业以国有企业为多。

换言之, 无论是从投资数量还是投资金额方面来看,并没有基金集中在教育范畴停止投资规划。从正面也阐明教育行业的资本浸透率还在成熟中 。

针对这个景象,上述人士强调,一旦大批、集中的基金进入某个行业,那这个行业的资本热度才真正到达白热化。由于基金的逐利性最强,对报答的迫切度也是最高的,不会单纯由于某个行业现金流好而进入。往年之所以直观觉得教育投资热起来,更多是由于前几年的冷。大笔的资金其实是握在基金手里的。

教育行业缘何未失掉 大批基金的喜爱

其实,提起基金,随同的就是高风险,高预期。

一位证券剖析师对蓝鲸教育解释道,基金相比VC、PE投资,专业性要求更高。此外,基金的投资周期常波动在5-7年。教育行业是一个十分波动的行业,利润动摇性比拟小,因而对基金的吸引力也还不够充沛。 现阶段,上市公司以收买非上市公司为主,将来,能够才是上市公司和上市公司之间的收买整合 。到那时,大批基金才会真正活泼起来。

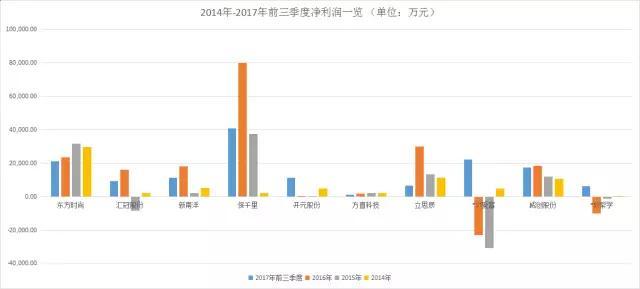

从这10家上市公司的净利润方面来看,除了西方时髦和保千里,其他的净利润都不是特别突出,两家*ST企业业绩最差。此外,每年与每年的差距也很分明。全体上看,教育上市公司的净利润并不是很波动在某一个特定的区间。

“教育行业的现金流很好没错,但并不是每家上市公司现金流和净利润都高。最近我们发现,真正闷声发大财的是那些中央区域龙头企业。上市公司比这些龙头企业强的中央在于融资才能和品牌方面。再者,跨界出去是需求学习工夫和试错本钱的。龙头企业不需求,由于他们很懂外地的教育。所以,能够原本已占先机的上市公司,就得到了战略机遇。还有, 并不是教育行业不赚钱,而是上市公司并购出去的教育资产还没有完全显示出其赚钱优势 。”一位教育上市公司高管感慨道。

此外,由于教育行业之前的散乱,招致其管理成熟度不高,这也限制了一个好企业的高速生长。私募大佬但斌也曾表示,发行一个基金什么时分能赚钱?就是买到了好的企业才干赚钱。但哪怕是中国最好的公司,假如你的投资机遇不恰当,也是有很大的风险。

总结

从二级市场的基金投向来看,其实教育投资热还没有真正离开。目前更多的还是上市公司本身战略规划,使得并购数量和金额增多。 目前已进入的基金以投资理财获取收益为主,龙头基金也远还未呈现 。

随着教育资产证券化速度的进一步放慢,教育行业继续波动的现金流特性也将进一步失掉缩小。在规模扩张同时,ROE也同步增长、具有弱小中心竞争力和内生生长才能的教育公司,将来一定无机会遭到众多公私募基金的喜爱。