1月16日,德邦物流正式登陆A股市场,在上交所主板上市买卖,股票简称“德邦股份”,代码“603056”。德邦物流此次共发行10000万股,每股发行价4.84元,公司总股本96000万股,收盘价6.97元,涨幅44.1%。总募集资金4.84亿元,全部为地下发行新股募集。

经过了漫长的等候,德邦终于完毕了一波三折的漫长上市进程。这也代表着继圆通、申通、中通、韵达、顺丰、百世上市后,资本市场迎来快递行业“第七匹狼”。

起个大早 赶个晚集

中国物流企业这两年在资本市场上可以说是风生水起,由于政策缘由,圆通、申通、韵达和顺丰都选择了“借壳上市”,而中通和百世则选择了赴美上市。与上述六家公司“曲线救国”方式不同,德邦物流是 第一家经过IPO方式在A股上市 的快递企业。

虽然德邦的上市工夫最晚,但其却是一切物流快递企业中 最早启动上市方案的公司 ,无法,起个大早,赶个晚集。2012年5月,德邦物流的保荐机构中信证券就在上海证监局停止了辅导备案注销,但是德邦的初次申报却不断拖到了2015年6月,不巧的是,申报资料刚被受理,证监会隔天便宣布暂缓IPO发行,这一“暂缓”,让德邦物流在上市的路途上彻底被同行业公司甩开。

工夫离开2017年3月,证监会终于披露了关于德邦物流的反应意见,各类成绩共37项、26页,其中,德邦的历史、股东、支出、业务、盈利才能等方面被重点关注。普通状况下,证监会反应意见后不久,企业就会被布置上初审会和发审会,但是德邦的发审会不断拖了9个月左右的工夫,可见时期应该呈现了一些顺手成绩。从报资料到最终过会,长达896天,德邦的上市之路漫长而迂回。

虽然上市之路磕磕绊绊,但是与其他几家曾经上市的物流快递企业相比,德邦的资金到位速度其实没有落后太多,由于借壳上市能带来资金靠的是后续增发,顺丰80亿的定增融资于2017年8月底才尘埃落定,圆通的85亿定增案最终也在4月倒在了再融资新规的利剑之下,韵达定增方案估计募资45.17亿元,但目前尚无下文。

诸多成绩待解

在德邦的发审会上,股权代持、毛利率逐年下降、平安事故、应收账款增长过快和员工五险一金等成绩遭到了证监会的拷问。

德邦的前身——崔氏货运公司于1996年兴办,开端涉足货运范畴,2004年,老板崔维星和其弟弟崔维刚共同出资1000万元设立广东德邦,事先的德邦物流业务均是在广东展开,公司虽有注册资本变化,但不断是由崔氏两兄弟持股。直到2009年,德邦股份成立,完成了对广东德邦全部36家上司子公司100%股权的收买,广东德邦的人员、业务、资产全部转移到德邦股份。

证监会对此表示了疑问,为何实践控制人采取新设发行人而非应用广东德邦作为上市主体?业内人士剖析,德邦此举意在绕开“雷区”,由于思索到监管审核的要求,原有主领会有一些难以处理的历史遗留成绩,新设主体可以避开一些不用要的费事。

另外,被证监会盯上的还有频繁增资和股权转让成绩,在2009年7月到2015年2月时期,德邦物流历经七次增资、七次股权转让,包括中金、红杉资本、鼎晖投资等多家知名机构纷繁现身股东之列,那么这些股权转让的价钱能否合理?能否存在利益保送?都会成为审核的重点。并且,还须解释与南京福佑在线电子商务无限公司的买卖能否触及关联买卖。

营收增长迅猛 但有“外强中干”之嫌

德邦物流在2009年成立后主营公路快运,直到2013年底才开端进军快递业务,主打30公斤之内的重货快递产品,此举也是为了避开和其他几家快递大佬的直接竞争,倡导差别化,定位性价比最高的重货快递。依据披露的数据显示,截至2016年底,德邦物流在全国32个省、市、自治区的315个城市共拥有营业网点5320个,拥有各型运输车辆10211台,在北京、上海、广州、武汉、成都、郑州等各区域中心城市有114奖励拨中心。

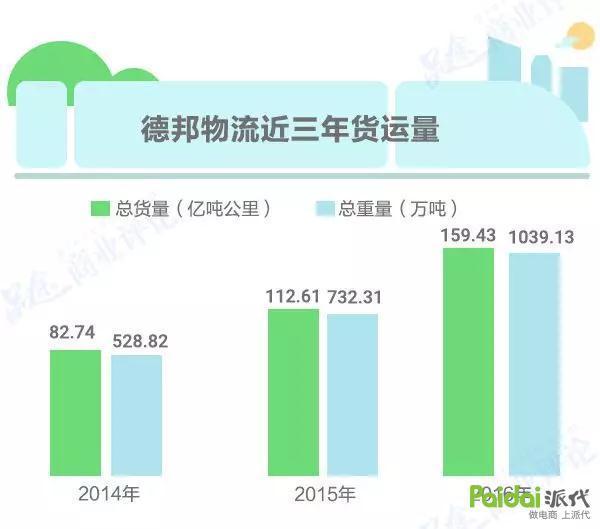

单从规模下去看,德邦的增长可观,2014年至2016年,年运输货量为528.82万吨、732.31万吨和1039.13万吨,年均增长率到达40.19%,年运输票数5440.03万票、9994.01万票和20263.97万票,年均增长率为93.24%,远高于全国公路货运量的年增长率。货量的增长带动了营收规模的增长,2014-2016年,它的营业支出为104.93亿、129.21亿、170.01亿,年复合增长率到达27.29%。

但值得留意的是,德邦总资产和营收增长的同时,营业本钱也大幅添加,并且涨幅要快于营收,业务规模扩展了,但净利润却没有下跌,2014-2016年复合增长率为-10.24%。

德邦看似弱小,但实践上却有点“外强中干”的滋味。2014-2016年,德邦物流的运营性现金流为12.76亿、10.82亿、9531.31万,从10亿多骤降到缺乏1亿,可以说德邦的现金流在2016年呈现了断崖式下跌。究其缘由,那就是应收账款了,2014-2016年,德邦应收账款为2.61亿、5.75亿、12亿,每年出现数倍的增长,应收账款大幅增长,同时周转率下降,很分明,德邦的竞争力正在大幅下滑。

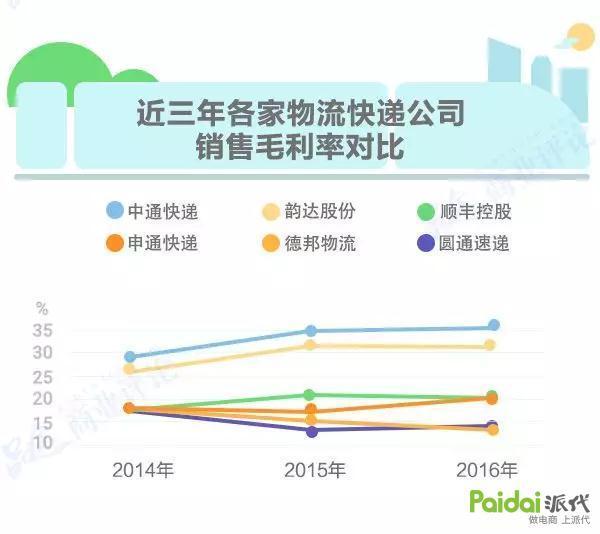

再来看其他数据,德邦的综合毛利率在2014-2016延续三年下降,辨别为17.77%、14.53%、13.41%,缘由是快运业务的延续降价,但单位本钱并没有下降,所以招致了毛利率的下滑。德邦自2016年开启快递业务之后,不断处于盈余形态,2014-2016年的毛利率辨别为-26.69%、-12.65%、5.03%,直到2016年,毛利率才刚刚为正,但是与其他快递企业仍存在很大差距。综合德邦的毛利率和账款状况来看,其快运业务竞争力堪忧。

“差别化”之路坎坷

依照分量,公路运输分为快递(<30kg)、零担(30-3000kg)和整车(>3000kg)运输,虽然常常拿几家物流公司做比照,但德邦和这几家物流公司做的生意不太一样。从1996年开端做大件货物运输起家的德邦,曾经习气了收揽大件包裹,零担,是它与其他家比照的优势所在,更廉价也更快。

与“四通一达”习用的加盟方式和低价战略不同,德邦似乎和顺丰有些类似, 经过自营形式来控制价钱和效劳质量 ,自建网点、购置车辆和招聘全职员工,德邦和顺丰都投入了少量资金来改造本人的车队和管理方式。这也是德邦上市后募集资金的用处所在,招股书显示,德邦上市拟募集 29.88 亿元,次要用于直营网点建立、零担运输车辆置办、快递车辆与设备以及建立信息一体化平台。

德邦为了可以更快的进入新市场,也开端在 基层网点少量外包 ,这种被德邦称作“合伙人”的制度推进速度很快,从2015年8月开放加盟当年的网点数为905个,到2016年底就到达了5190个。但2016年加盟商承揽货量占比只要4.88%,阐明了加盟商虽然协助德邦疾速进入新的市场,但业务增长并不分明。

以后零担快运市场前10家的市场份额总和只占3.35%,而德邦作为龙头老大,份额也只要1.02%,零担物流企业同质化严重,彼此竞争多以价钱战为主,这也直接招致了利润率的下降,2015-2016年,德邦的汽运业务均匀单价从0.92 元/吨公里,下降到0.84 元/吨公里。最大的支出精准卡航均匀销售单价下降5.93%,对应的支出增加了3.9亿元。

相反,快递行业增速快,而且市场的集中度较高,拿2016年的数据来说,排名前5的快递公司占据了大局部市场, 仅顺丰一家就占了14.46% 。如今的快递和快运界线越来越模糊,德邦从先前做货运到如今也开端做快递,顺丰等其他快递公司如今也可以做大件物流了,竞争只会越来越剧烈。德邦董事长的心里是清楚的,就像崔维星说的,“假如不能把快递做好,恐怕零担市场的阵地也保不住”。

结语

物流企业纷繁进入资本市场,一个重要缘由就是希望经过上市追求大规模融资,强化与进步本身在物盛行业的市场竞争力与竞争位置。现实上,我国物盛行业曾经完成了疾速开展,同时,物流企业运营环境改善,盈利放慢上升。借助资本市场,物流企业将完成做大做强。上市并不是起点,而是一个新的终点。将来,要做的事情还有很多。

【关于商道】

派代商道

定位为中小创业者的决策参考,

内容集合电商业界评论、热点解读、高效资讯,聚焦创新创业、运营之道。 派代网微信订阅号——为中小电商创业者提供最鲜活、最干货的知识!电商大爷——全网电商精选内容,电商人必备APP,即刻扫码下载!