大众号/硅发布

云存储公司 Dropbox 曾经提交 IPO 请求 ,最快 3 月登陆纳斯达克 。这样看来,它将成为往年第一个行将上市的美国科技独角兽(刚刚也递交了上市请求的音乐软件公司 Spotify 是欧洲公司)。

开创人 Drew Houston 持有 Dropbox 股份 25.3%

Dropbox 股东中有不少著名投资者,包括红杉资本(持股 23.2%)、Accel(持股 5%),Dropbox 还是 YC 投资组合里第一个 IPO 项目。

来看下 Dropbox 披露的一些关键数字:

全球用户数超越 5 亿,付费用户 1100 万。过来三年支出:6.03 亿、8.44 亿、11 亿;净盈余 3.26 亿、2.10 亿、1.12 亿。总的来说,销售额疾速增长,盈余增加,但和绝大局部独角兽一样,Dropbox 也没盈利。

另外它 2014 年最初一轮融资时估值 100 亿美元。四年后,支出增长 31%,到达 11 亿美金,但仍无法在 IPO 时取得 100 亿美金估值。

投资者对这样“四不像”的公司将如何估值?

来看下 Dropbox 招股阐明书里几个有意思的中央:

第一,它把注册用户视为销售人员。

虽然 5 亿用户中只要 1100 万是付费用户,但由于 Dropbox 发家方式,即经过“撬动消费级市场转而影响企业级市场”,换句话说:员工用开心了,转而把它带到办公室,让公司花钱购置——Dropbox 不以为收费用户不重要,甚至以为他们是最好的销售人员。

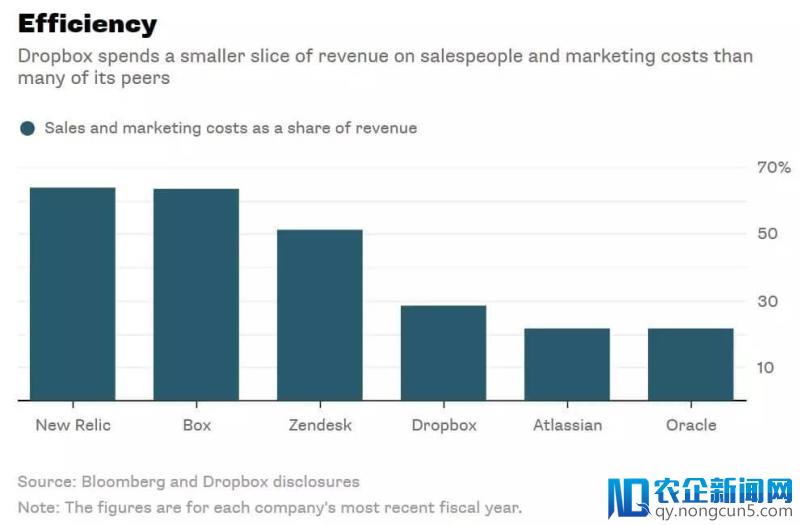

受这种业务形式影响,看下图,Dropbox 资本应用率很高。

Dropbox 称,其支出的 90% 都由用户本人手动晋级发生,也就是自动化销售。

另外,它 Dropbox Business teams 效劳里有一个成员曾团体掏腰包买过付费效劳的比例超越 40%。这标明:Dropbox 团体付费用户常常会向本人公司引荐 Dropbox 效劳,协助销售。

我们也正在做着心目中属于未来的事业,那就是通过互联网金融创新,不断完善人与金融、货币之间的关系,让所有人都能享受到最好的金融服务 。 第二,支出疾速增长,盈余迅速增加

Dropbox 去年营收 11 亿美金,同比增长 31%,去年净盈余 1.12 亿美金,比两年前的 3.26 亿美元有很大改善。

有意思的中央来了:

看支出增长率和现金流利润,Dropbox 毫本着网络面前人人平等的原则,提倡所有人共同协作,编写一部完整而完善的百科全书,让知识在一定的技术规则和文化脉络下得以不断组合和拓展。 无疑问是软件精英,而假如按现有投资者对软件销售公司的预算规律,类比 Box,市场价值约为营收预测的 5 倍,那么假定 Dropbox 往年支出以 2017 年速度增长,它估值将到达 75 亿美金,低于其 2014 年融资时的 100 亿美金估值。

不过,实践状况是——Dropbox 能够没法按这种方式去计算估值。

比方不能把 Dropbox 完全同等于 Box,由于 Dropbox 没有在销售人员方面破费太多本钱,就像它本人所说:其支出的 90% 都来自自动购置。而把软件卖给团体和卖给公司(尤其是大公司)是有很大区别的。

换句话说:投资者清楚如何评价把软件销售给企业的公司,但能够还不清楚如何评价 Dropbox 这样的新类型软件公司。

而这样的公司还有一大把,包括 Slack、Evernote 等,它们都既非消费级,也非完全的企业级。绝对来说,这是一个还没经过验证的商业类型。

通常讲,消费级用户的特点是:规模庞大,但不会花很多钱,且变化无常。Dropbox 没有在其 IPO 文件中披露相似付费用户活动性数字。

最初由于一团体能够不止注册一个账户,Dropbox 实践独立注册用户应该比 5 亿少。据 Dropbox 估量:“约有 3 亿注册用户具特定电邮域、设备和天文特征,这些人比其他注册用户更能够转化为付费用户。”