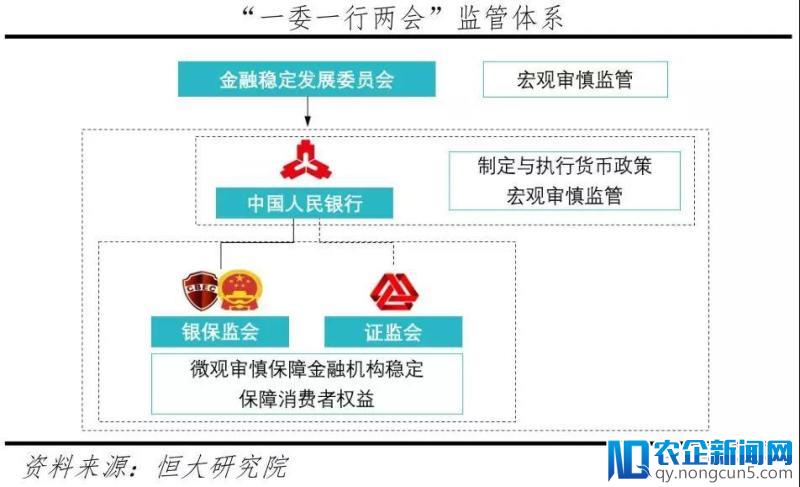

中国 金融监管 正处于大革新时代。随着银监保监兼并, 监管理念从行业监管转向功用监管 ,自创英国“双峰”和美国监管形式,构成 “ 一委一行两会 ” 新监管体系,“超级央行”呼之欲出。监管理念愈加古代化,将来将重点增强微观谨慎和监管协调。

证监会独立标明地方把开展直接融资放在重要地位。 证监会对 生物科技、 云计算 、 人工智能 、高端制造 4个行业中的“ 独角兽”企业,守旧“疾速通道”,契合相关规则者可以实行即报即审,不必排队。 证监会将发明好的工具和相应的制度布置支持新经济企业,让企业选择适宜方式回归A股。

新监管体系将能更好地完成防化风险和效劳实体两大目的。

1. 银监保监兼并,“目的监管”变革方向明白

3月13日,十三届全国人大一次会议在人民大会堂举行第四次全领会议,下午审议了国务院机构变革方案,并听取了国务委员王勇关于该方案的阐明。方案中针对金融监管机构作出了严重调整: 组建中国银行保险监视管理委员会,将中国银行业监视管理委员会和中国保险监视管理委员会拟订银行业、保险业重要法律法规草案和谨慎监管根本制度的职责划入中国人民银行,不再保存中国银行业监视管理委员会、中国保险监视管理委员会。

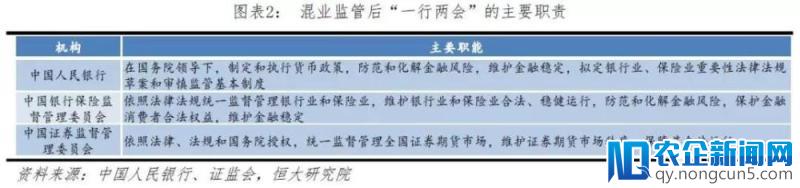

方案阐明指出,新树立的委员会将整合原银监会与保监会的职责,按照法律法规一致监视管理银行业和保险业,维护银行业和保险业合法、稳健运转,防备和化解金融风险,维护金融消费者合法权益,维护金融波动。

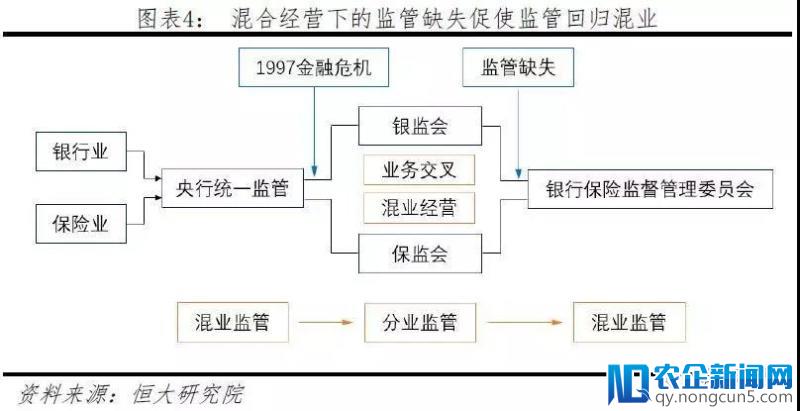

纵观我国金融监管机构沿革,可以看到一条明晰的 集中监管→分业监管→目的监管 的头绪。

建国至90年代初的人行集中控制阶段,金融监管根本由人民银行集中主导。 其中,建国初至1978年时期,我国全体而言各项金融业务均由人民银行专营,方案经济的时代烙印分明;1978年至90年代初也即变革开放初期,金融市场在变革开放的探究中自发进入了混业运营形态,但金融监管变革稍落后于金融市场开展,依然以人民银行作为下级单位对上级单位执行方案的方式停止监管。

1 992年至2008年的分业机构监管阶段 ,探究并确立了不同监管机构分业监管的形式,针对不同类型机构的监管职权先后从央行剥离,成立了新的监管机构。其中, 1992年至1999年时期, 金融市场间依据《关于金融体制变革的决议》明白了 保险、证券、银行实行分业运营的准绳,严厉的分业运营与逐渐构成的分业监管相协调 ;但 1999年开端, 在全球金融自在化大趋向的背景下, 我国逐步放开了分业运营的限制,构成了实践意义上的金融混业运营形式, 金融监管再次稍落后于金融市场开展。

2008年至今,我国进入了探究构建全新的目的监管形式的阶段。 2008年美国次贷危机迸发涉及全球金融波动,国际开端注重微观谨慎、行为谨慎成绩,我国也开端转向目的监管形式的探究。 央行2011年初次明白提出微观谨慎管理的理念,并开端围堵各机构混业运营构成的影子银行风险,2016年央行差异预备金静态调零件制晋级为MPA体系,2017年进一步成立国务院金融波动开展委员会。

至此,我国初步构成了金融委统筹协调,以健全货币政策与微观谨慎政策为双支柱,综合思索微观谨慎、行为谨慎等要素的多元目的监控制度。

中国新监管变革次要是应对两大应战和趋向: 分业监管不顺应混业运营,货币政策盯通胀无视资产价钱 。变革方向: 货币政策保证币值波动,增强微观谨慎保证金融波动,增强微观谨慎保证集体金融机构波动,保证消费者权益维护 。央行担任前两个,金融波动委员会担任第二个和监管协调,兼并后的监管部门担任后两个。补监管短板空白让不该混业的穿插金融回归本业,兼并分业监管体系顺应正常的混业运营趋向。

这一次银保职能兼并、局部职责划入央行的变革与以后构建目的监管形式的探究一脉相承。依据方案阐明,这一变革的目的是 为理解决现行体制存在的监管职责不明晰、穿插监管和监管空白等成绩,强化综合监管,优化监管资源配置, 更好统筹零碎重要性金融机构监管,逐渐树立契合古代金融特点、统筹协调监管、无力无效的古代金融监管框架,守住不发作零碎性金融风险的底线。目的监管的变革方向分明。

2.监管理念从行业监管转向功用监管,自创“双峰”监管形式,构成“一委一行两会”新监管体系,“超级央行”呼之欲出

分久必合,合久必分。监管环境发作严重变化,此次回归混业监管乃是大势所趋。 监管理念 变为依照运营业务性质划分监管对象, 从行业监管转向功用监管 。在新业务、新产品涌现的明天,监管应采取本质重于方式的准绳,即依照运营业务性质划分监管对象。 两汇合并 可以处理现行体制存在的 监管职责不清、监管穿插盲区 等分业监管的遗留成绩。

绝对应的“一行两会”任务侧重点将有所划分: 央行——微观谨慎监管,银保——微观行为监管,证监会——证券市场监管。 中国人民银行的职能新增了拟订银行业、保险业重要法律法规草案和谨慎监管根本制度;中国银行保险监视管理委员会次要职责则为,按照法律法规一致监视管理银行业和保险业,维护银行业和保险业合法、稳健运转,防备和化解金融风险,维护金融消费者合法权益,维护金融波动;关于证监会,由于其机构监管之外,监管对象还包括上市公司和合格投资者,需求树立以信息披露为中心的制度来维护一个直接融资为主的证券市场地下、公道、公正。其监管性质决议其与银监会、保监会不同。将来,央行肩负多重职责,不只需求制定并执行货币政策,也会担任银保行业的微观谨慎规则制定,另外 金融波动开展委员会办公室在央行设立,这些均标明央行能够成为一个权利很大的“超级央行”。

将来证监会的重要任务之一就是迎接“独角兽”的归来。2018年3月5日政府任务报告提出“支持优质创新型企业上市融资”。 证监会针对生物科技、云计算、人工智能、高端制造4个行业中的“独角兽”企业,守旧“疾速通道”,契合相关规则者可以实行即报即审,不必排队,大约两三个月就可以审完。 目前证监会回应,已专门成立关于新技术、新产业、新业态、新形式四新类企业创新型经济业态的专家委员会。同时,证监会称“目前国际独角兽企业中,约100家资产10亿美元,20亿美元的不超越50家,接上去预备分批推进A股上市”。

聚焦消费升级、多维视频、家庭场景、数字营销、新零售等创新领域,为用户提供更多元、更前沿、更贴心的产品,满足用户日益多样化、个性化的需求。

双峰自创英国,证监会独立自创美国。央行行长周小川表示,中国金融监管机构变革参考研讨了英国“双峰”监管机制变革。金融危机变革后的英国“双峰”监管形式依据目的设置监管机构和职能,辨别由英格兰银行的货币政策委员会(MPC)、金融政策委员会(FPC)、谨慎监管委员会(PRC)以及独立于英格兰银行的金融行为监管局(FCA)担任物价波动、金融波动(微观谨慎)、集体金融机构稳健(微观谨慎)、消费者权益维护等不同目的,避免呈现监管空白,补偿监管短板,消弭监管套利;美国保存证监会。一是由于美国证券市场复杂度高、规模庞大;而是由于券商不是零碎重要性机构,运营实质也与银行、保险有分明差异。为了更好的效劳实体经济,证监会有必要独自设立。所以从国际经历来看,证监会独立或不独立均有案例,这与国度的资本市场根基有关。英国的资本市场更多基于内部力气支撑,属于小国金融回到当下汹涌澎湃的AI浪潮,正如所有的企业都被互联网化一样,所有的互联网企业都将 AI 化。而这些互联网企业中,也包含CSDN。同时,作为全球最大的中文IT社区,CSDN还有一个历史使命——为广大的互联网公司进行AI赋能。,而美国则是基于本国本身的经济实力。我国的资本市场需效劳于实体经济,因而根基还是在本身,属于与美国相似的大国金融。将证监会独立出来,有利于扎根并效劳本国经济。

金融波动委员会在“一行两会”之上,起监管协调之责。 金融委为国务院统筹协调金融波动和变革开展严重成绩的议事协调机构。次要职责为1)落实党地方、国务院关于金融任务的决策部署;2)审议金融业变革开展严重规划;3)统筹金融变革开展与监管,协调货币政策与金融监管相关事项,统筹协调金融监管严重事项,协调金融政策与相关财政政策、产业政策等;4)剖析研判国际国际金融情势,做好国际金融风险应对,研讨零碎性金融风险防备处置和维护金融波动严重政策;5)指点中央金融变革开展与监管,对金融管理部门和中央政府停止业务监视和履职问责等。

3.为何兼并银保,而证监会独立:防化风险,开展直接融资

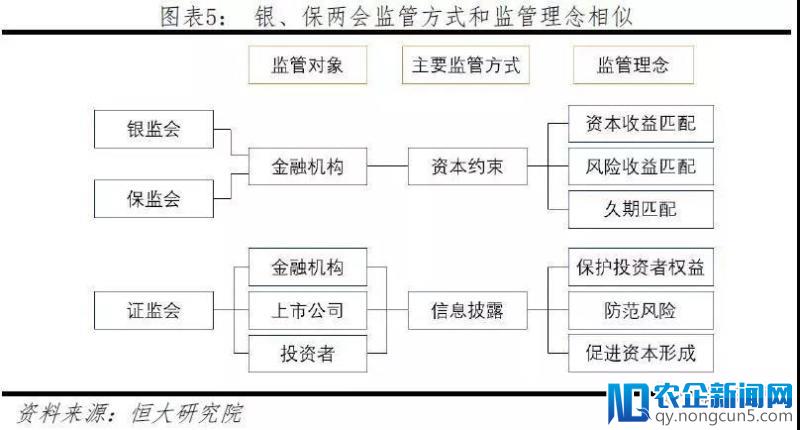

一行三会体制下,为何唯独兼并银保两会?而让证监会维持独立?缘由包括以下几点:

第一, 银行保险业务穿插严重,监管机构重合度高 ,兼并监管有利于防备零碎性金融风险。随着金融业务的不时开展,分业监管的弊端愈发凸显。“国十条”推进下,保险业的资产配置范围不时扩展,与银行之间的资金交流规模也日益扩展,业务穿插严重。在混业运营趋向分明的大背景下,传统的分业监管曾经无法满足金融开展情势的要求。同时,我国重要的零碎性金融机构多散布在银行和保险业,混业运营下的监管缺失等成绩容易繁殖零碎性金融风险,因而,两者的兼并监管也契合防风险的政策要求。

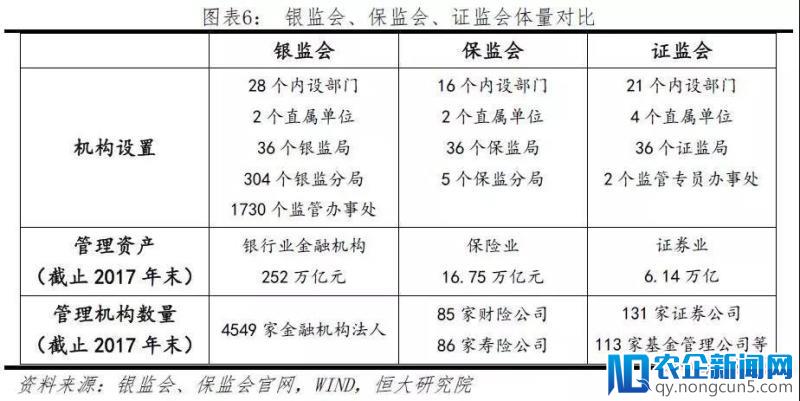

第二, 银监保监监管对象类似,监管理念规则趋同 ,兼并乃顺应趋向。银监会和保监会的监管对象都是金融机构,而证监会的监管对象不只有金融机构,也包括上市公司和投资者。前两者均基于资本约束监管,且保险同时具有储蓄属性,因而两者在监管理念上具有类似性。然后者次要担任信息披露的真实性,对投资者和消费者的维护性质更多。保险业的监管自创了银行业监管的很多规则。保险业中的“中国第二代偿付才能监控制度体系”(“偿二代”)就相似于银行监管中对银行资本充足率的监管要求,因此“偿二代”又被视为保险业的“巴塞尔协议III”。银监会出台的《活动性风险管理方法(征求意见稿)》中对活动性婚配率目标则是将更早使用在保险业中的规则引入银行业,用以纠正期限错配成绩。两者监管思绪相近,规格趋同,因而兼并乃顺应趋向。另一方面,从监管才能上看,两者的专业才能要求相近,而保险业在中央上的监管人才匮乏成绩尤为严重。从机构体量上看,银监会体量宏大,而保监会除了省级分局外,仅有五家地市级分局,人员绝对较少。因而银保兼并也有利于协调监管人才力气,变内部沟通为外部协调,充沛发扬监管人才的专业才能,进步监管效率。

第三,标准直接融资渠道,开展直接融资。银行和保险的业务都属于直接融资,证券属于直接融资,目前我国直接融资占比过高,直接融资缺乏。不时扩张的直接融资繁殖了金融风险,也推高了实体的融资本钱,不利于实体经济的开展。2017年的全国金融会议中强调要把开展直接融资放在重要地位。将银监保监兼并,证监独立,有利于在标准直接融资的同时,更好地推进直接融资的开展,效劳于经济转型的目的。

由SHMBA创投联盟主办的 2018-SHMBA“跨越A轮”创业大赛启动典礼 将于2018年3月22日举行,约请到卫哲、章苏阳、董占斌、方宇锋等20位投资嘉宾列席,并举行创投酒会。大赛将围绕“新消费、新金融、智能科技、医疗科技”四大板块展开,优胜项目将有丰厚奖励。