明天市场的热点,不必多说,非 格力电器 莫属:收盘迫近跌停,盘中触及跌停,收跌8.97%。 而引发血案的罪魁祸首竟然是A股很少关怀的分红。

▌一、最好的年份没分红

昨天盘后,格力电器交出了一份最好的年报。

在2017年热夏与房地产热潮的双击下, 格力电器完成营收1482.86亿元,同比增长36.92%,归属股东净利润224.02亿元,同比增长44.87%,双双创下历史记载。

尤其让人恐惧的是,格力电器曾经是千亿级别的体量,还能有近40%的增速,而这种增速完全是内延式的,而非经过内涵收买得来。

另外,截至2017年年底,格力电器的未分配利润到达557.4亿元,账面货币资金到达996.1亿元,也都是历史新高。

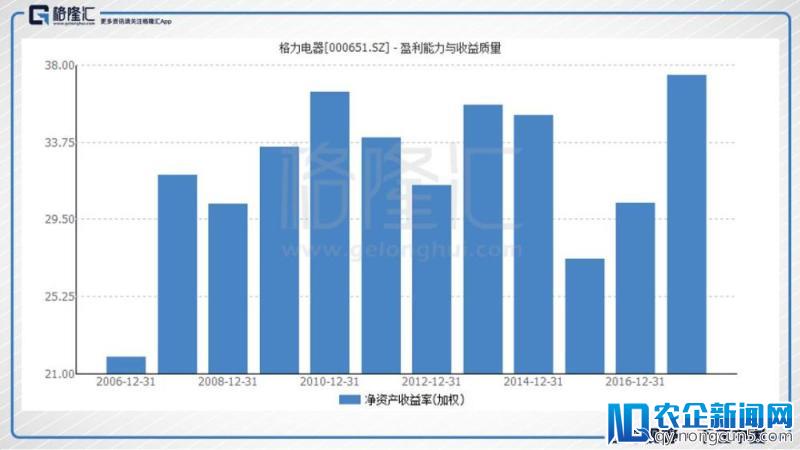

再看盈利才能, ROE到达惊人的37.44%,净利润率到达15.18%,也是公司上市以来的最高程度 。可以说,格力做空调是做到了极致,专注单品, 一可以把产品做精,二可以控制本钱,家电范畴无人能出其右。

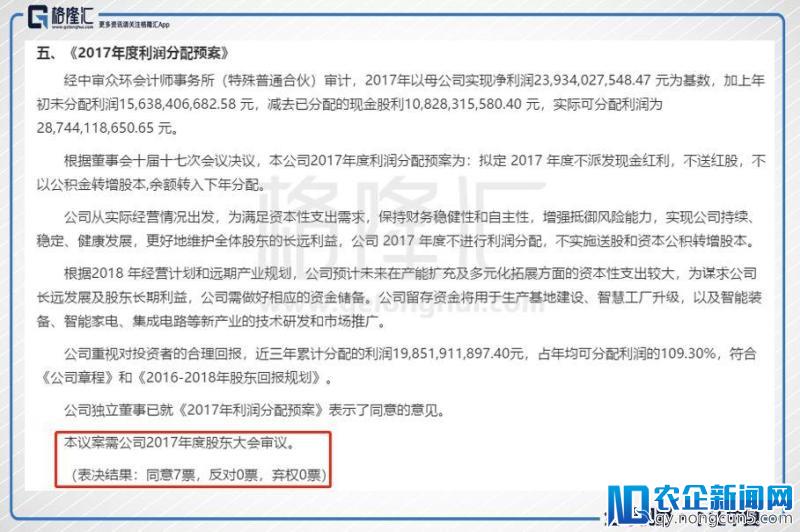

从财务数据来看,很显然,2017年格力过得十分好。但是,宣布亮眼业绩的同时,格力电器同时宣布17年不分红。

这是2006年来初次不分红, 尤其是,最近三年格力电器在分红上变得更小气,股利领取率上升到70%,投资者曾经习气格力的高比例分红了。

正是红利的落空招致了明天格力电器的暴跌。

有人想起了董小姐的任性言辞: 我5年不给你们分红,你们又能把我怎样样?敢情董小姐要来真的,5年爱财如命?

来看下格力17年的董事会决议公告,不分红方案全票经过, 7个董事里有1个珠海国资委的人,3个独立董事。 可以晓得,不分红这件事不是董小姐一团体任性点头决议的。

依照格力的说法, 公司留存资金将用于消费基地建立、 智慧 工厂晋级、以及智能配备、智能家电、集成电路等 新产业 的技术研发和市场推行。

格力电器终究要做什么我不晓得,手上握有近千亿的现金,却不拿出一点钱来分红,只能说格力将要做的项目是十分十分大的。

不过我觉得最有意思的是, 这应该是A股第一次如此在意一家上市公司能否分红。

▌二、分红or不分红

A股不断以来有点倍受诟病,即分红太少。这也是明天深交所发关注函,许多人怼深交所的缘由: 这么多公司年年不分红,却逮着一个年年分红,就一年不分红的公司。

但复盘全球的公司,可以晓得,分红并非是投资决策要思索的重要要素。 我们晓得,亚马逊不断以来还没分过红,但这一点也不影响它的市值的进击,成为冲刺万亿美元市值的选手之一。

苹果早些年一样不分红,初次分红发作在12年,之后才开端有每年波动四次的红利。这丝毫不影响苹果股价的节节高升,成为全球市值最高的公司。

另外,投资界的神话 巴菲特 十分喜爱运营稳健、分红报答高的公司,但他旗下的公司伯克希尔哈撒维至今还历来没分过一次红。

So,成绩究竟在哪?为什么A股会被诟病分红太少,而我们却发现全球有不少大公司也一样不分红?

这个成绩可以回到最根本的成绩上,即分红终究改动了什么?

分红改动的是资金的运用权。不分红,公司的资金运用权在公司的管理层,分红,运用权转移到股东本人手里。

举个例子,集成电路这个产业,格力电器可以去投资本人做,也可以把钱派给股东,股东假如对这个产业感兴味,完全可以去市场挑曾经有的头部专业玩家。思索到集成电路这种需求少量资金投入,又面临宏大的不确定性,对股东来说,第二种方案风险要小,确定性要高。

所以, 分红的关键点取决于谁的资金运用效率更高 。亚马逊从不分红,股价异样可以连创新高,是由于亚马逊高效的应用了留存资金。

伯克希尔哈撒维也是,从1965年到2017年,伯克希尔哈撒维的每股净资产年复合增长率高达19.1%,股价年复合增长率20.9%,远超同期标普指数的9.9%。 很显然,现金不断留在伯克希尔哈撒维是一个不错的选择。

但是,公司把资金的运用权全握在本人手里,需求一个十分关键的条件:CEO不断都很能打。但理想是,这种CEO是万里挑一,可遇而不可求的。另外,公司运用资金还面临内部条件的约束,一个行业过了疾速的生长期之后,不再需求这么多的资本开支。这种状况下,公司还拿着少量资金,就只能走多元化的路,但在多个范畴里能打的CEO就更少了。

所以, 在大少数状况下,公司经过分红给股东,由股东去运用,挑更专业化的公司停止多元化,会比公司自身做要迷信。

A股有个比拟矛盾的景象是,一方面爱财如命的分红倍受诟病,另一方面却热衷于炒作有收买举措的公司,仿佛任 何一 个收买都能添加股东财富一样。

要明白的是,公司收买资产的钱是可以派给股东的,股东可以拿去投资的。两者谁更能添加股东财富取决于谁的资金运用效率更高。有些收买,尤其是高溢价的投资,其实是增加,而不是添加股东财富。

所以啊 ,分不分红这事,次要看人。

▌三、格力的多元化之路

因而,扫除如今短期的市场心情,格力不分红的影响终究能否正面取决于它的资金运用效率。

在空调这个范畴,投资者有理由置信,格力的资金运用效率是十分高的。晚期格力的股利领取率并不高,少量的资金留在外部供公司周转,从投资者取得的投资收益来看,显然是非常值得的(后复权看,96年上市以来投资收益超越400倍)。

但是随着空调市场的浸透率越来越高,这个范畴的生长空间也自然会降上去。格力会有两个选择, 一是高比例派息, 正如过来三年做的那样,由于行业成熟波动后,公司并不需求这么多的现金去扩张。 二是多元化, 给公司业绩带来新的增长点。

第一种即是躺在过来的辉煌中,不瞎折腾,外表上看对股东是有益处的。但有个BUG是,当行业碰到天花板,增长完全停滞后,得到了增长目的后,公司队伍容易散掉。

所以, 对大公司来说,手里握着大把的资金,是不能够坐着等死的。拿可口可乐来说,它是不能够看着本人的碳酸饮料完全中止增长而无动于衷的,多元化是它必定的选择,明天可口可乐饮料占公司支出大约50%左右。

格力电器也是如此 ,虽然目前空调的天花板还没有到,但高度依赖这种非高频消费的单品,有一天它的境况会比不多元化的可口可乐还蹩脚。

所以,难以想象,手上握着少量资金,有强势管理层的格力电器,会等着本人碰到空调的天花板,不走到多元化这步么?

不过,有个BUG是,过来格力显然没有向投资者证明在多元化上,它可以高效的运用资金。手机即是一个失败的例子 。格力投在手机上的钱假如派给股东,由股东去买手机范畴的头部玩家苹果公司,显然是最无效的。

明天市场暴跌外表是红利的落空,但追根究底是对格力电器多元化运用资金效率的担忧。这点从深股通, 更能分明看出这点,明天深股通在格力电器下流出了23.56亿。

三家家电企业,格力、美的、海尔,目前来看 ,美的的多元化走得最好,而格力最差,到如今,它依然超越80%的支出是来自空调。三家公司的估值上下也标明了市场的态度。

当然, 估值低其实并不影响格力的投资价值,以 美的集团 全体上市的日期算起,格力的报答率并不比美的逊色许多,远好于 青岛海尔 。

次要的缘由是, 空调这块还有提升空间,格力下面只是没有多少估值提升的钱,但盈利增长带来的钱显然是更舒适的,由于估值不断在地上,让人持有很舒适。

诺基亚在功用机时代也是无敌的存在,但是被时代抛离后,价值消灭远比几个跌停板多,整个公司都没了,那时分投资者又在哪里呢?

之于投资者,有啥看不顺眼的,卖出股票就完事了…

但是之于董大姐,格力集团有8.5万员工,在可继续开展和讨股东欢心之间,必定是坚决的走多元化开展的道路,难道在看失掉的天花板之前还坐以待毙么?关于绝大少数好的管理层来说,在等死和折腾死之间,毫无疑问他会选折腾。

一如当年格力的老对手苏宁,张近东强行转线上,跌跌撞撞还在新时代站稳脚跟了,但是那时分风头更盛的国美,如今又在哪里呢?

▌结语:

明天格力的暴跌标明市场不喜欢格力的多元化,就像现在股东大会上否决掉了格力收买银隆的方案,这个《2017年度利润分配预案》还是要股东大会投票的,也完全能够通不过,最终会调出一个什么样的方案是未知的。

甚至乎,假如股东们这么不待见董大姐,下次换届的时分可以把他投下去啊…毕竟格力的股权分散,想做到不难…

再者,这场多元化的赌局,董大姐也在赌桌上…