依照蚂蚁金服CEO井贤栋的说法,蚂蚁金服所积聚的技术和产品,将片面向 金融 机构开放,成熟一个开放一个。开放不会有亲疏远近之分,独一的选择规范是能否具有创新和用户价值。开放花呗与金融机构协作正是基于此。

“现实上,增强金融机构与 互联网 消费金融的协作,共建协作共赢的生态,也正是消费金融行业开展的小气向。目前,蚂蚁金服的花呗、借呗业务都在尝试与银行等金融机构协作。”当天,在解释为何开放消费信贷业务时,蚂蚁金服回应互金咖称。“银行有资本、风控经历,花呗有消费场景、风控数据,单方各有所长,互为补充。因而共同协作,既能让金融真正效劳到用户的合理消费需求,又能更好控制风险,降低资金和效劳本钱,利于行业开展。”

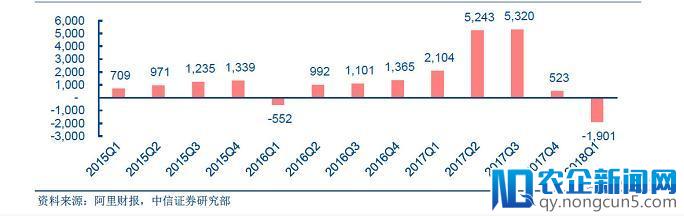

5月4日,阿里巴巴发布FY2018财报。中信证券研报称,依据财报数据推算,蚂蚁金服FY2018税前利润91.84亿元,同比增长65%。2018第一季(自然季度)录得盈余19.01亿元。报告称,这也是自2015年以来蚂蚁金服曝出的单季最大盈余。

如今,随着花呗的开放,蚂蚁金服包括领取、理财、保险、小微企业金融、乡村金融、消费信贷等在内回到当下汹涌澎湃的AI浪潮,正如所有的企业都被互联网化一样,所有的互联网企业都将 AI 化。而这些互联网企业中,也包含CSDN。同时,作为全球最大的中文IT社区,CSDN还有一个历史使命——为广大的互联网公司进行AI赋能。的一切金融产品,都曾经完成了与金融机构的开放协作。

花呗引外援“供血”

此前,鉴于2017年末监管层要求ABS融入资金并表计算,蚂蚁开端减速打造开放平台,将业务向金融机构开放。

在蚂蚁金服体系内,花呗原资金来源次要由重庆市蚂蚁小巨大额存款无限公司(蚂蚁小贷)提供,花呗可以在天猫、淘宝和局部阿里体系外的商户消费购物。业内以为,花呗开放后,无望引进外援“供血”,以补偿本身资本金的缺乏。

蚂蚁金服税前利润测算(百万元)

去年年末,随着监管部门不时加大对“现金贷”和网络小贷公司的严峻监管,蚂蚁小贷注册资本一举从20亿元添加到了80亿元。早在2016年5月,其注册资本从2亿元添加到10亿元,去年3月蚂蚁金服再度对其增资到20亿元。

截至目前,蚂蚁金服消费信贷平台次要以场景领取“花呗”和可取现消费存款“借呗”为载体。2014年12月“花呗”开端公测,2015年4月推出“借呗”。等到2016年7月,花呗领取功用被嵌入收钱码,大大拓展了融资业务的使用场景和数据来源。

据互金咖理解,在场景端,蚂蚁的消费信贷业务不只掩盖了阿里电商场景,更拓展至线上线下其它消费场景。从2016年6月起,蚂蚁将花呗和借呗资产证券化以放慢金周转。

截至2018年4月20日,花呗ABS累计发行93期,发行总额2226亿元;借呗ABS累计发行 53 期,发行总额1366亿元。

实践上,在蚂蚁金服曝出近年来单季最大盈余面前,与其消费信贷形式处于转型调整期不有关系。往年一季度,蚂蚁消费信贷业务仍处于形式切换期,存量客户消化与平台技术对接等成绩也需求一定工夫磨合。

互金咖留意到,在《2018消费金融行业新趋向》论坛上,蚂蚁金服已暗示将探究由融机构自主风控辅以蚂蚁金服风险评价的形式,审批额度由机构决议,蚂蚁将从中收取一定比例的技术效劳费。

截至目前,在众多消费金融主体中,银行稳居消费类金融效劳主力,占总规模的80%以上。依照国度金融与开展实验室副主任曾刚的判别,增强与金融机构与互联网消费金融的协作,共建协作共赢的生态是消费金融开展的方向。

全平台业务线开放

另据中信证券研讨部研我们也正在做着心目中属于未来的事业,那就是通过互联网金融创新,不断完善人与金融、货币之间的关系,让所有人都能享受到最好的金融服务 。讨员邵子钦剖析,自2017年蚂蚁金服尝试从 Fintech到Techfin的战略转型以来,外部曾经搭建了一个四层架构、可扩张的数字金融生态。

这四层架构辨别是:

第一层:以领取宝为载体的超级入口——挪动领取 ;

第二层:包括理财、消费信贷、保险在内的产品平台;

第三层:包括信誉体系和风控体在内的支持零碎;

最底层:根底设备,即云计算、大数据AI、 区块链 和IoT等。

在四层零碎之外,盘绕着衣食住行的全生活场景。从场景中发生金融需求,然后用数据驱动开发满足需求。与此同时,四层架构深度耦合、互为生态,具有极强的协同效应。

邵子钦以为,蚂蚁搭建的全生态开放四层架构并非业务的复杂堆砌,而是具有外部自循环的闭环特征。各业务层级互为生态的混合开放形式下,变现效率会随着协同应提升而不时加强。

在其看来,数据和技术输入可完成无边界扩张,普遍向金融及其它行业开放。最底层的技术零边沿本钱的扩张不会为客户和蚂蚁本身带来额定风险。相反,这种既使得金融更具容纳性,也会反向提升蚂蚁应对复杂场景的才能,加强其技术的抗风险性。

邵子钦估计,随着业务形式成熟,蚂蚁各业务线向金融机构开放后,本质收取的平台效劳费包括其提供的用户引流、渠道 营销 、数据洞察和中后台的技术对接一揽子效劳。此类业务边沿本钱低,随着规模增长固定本钱将迅速摊薄。

“其形式成熟后本质与阿里的中心电 商业 务形式相似。参考阿里2015 -2017年EBITA利润率,测算其约为60%-70%。”邵子钦称。

以消费信贷为例。平台免费次要包括自有主体的信贷效劳利息支出、罚息支出以及ABS管理费,向金融机构开放包括渠道、征询、技术在内的平台效劳费。

“阿里向蚂蚁转介中小企业存款费率为均匀每日余额的2.5%,预算领取宝为趣店提供首页效劳窗及信誉剖析等效劳的费率1-4%,我们估计蚂蚁向金融机构收取的费率应在4-6%。思索到相较趣店等机构更低的资金本钱和规模效应估计该分部利润率在70%-80%。”邵子钦表示。

此外,邵子钦以为,经过近两个季度的调整,消费信贷新开放平台形式曾经成型,对去年存量用户的消化也已接近序幕。蚂蚁金服目前协作资金方以股份制银行及城商行为主,估计随着新的业务形式步入正轨,消费信贷业务将持续维持高速安康增长。

【来源:互金咖 】