往年上半年,全球经济延续2017年同步增长的态势,但美国和其他兴旺经济体经济增长、以及 新兴市场 国度见呈现了分明的分化。以后中国经济面临内内部需求放缓的下行压力,同时新经济的继续发力也显示中国经济也存在一定的韧性。

下半年,微观经济和政治政策环境将会呈现怎样的变化?在这种变化下,投资者将面临怎样的市场状况?又该采取怎样的投资战略?

6月29日—7月1日,宜信财富2018投资峰会在成都举行。此次峰会上,国际外政要及行业专家、大咖齐聚一堂,讨论新经济下的世界经济新格式,捕获全球化投资机遇,以期和投资者共同探究一条“风险可控、报答可期”的投资途径。

同时,宜信财富董事总经理、资产配置战略研讨担任人 李琳 向投资者引见了宜信财富近日发布的《宜信财富2018下半年资产配置战略指引》(以下简称“《指引》”),征引《指引》中的研讨效果,深化解读投资战略,为投资者答疑解惑。

专家及《指引》指出,瞻望2018年下半年,微观经济和政策政治方面的不确定性较大,地下市场资产价钱动摇有能够加剧。这种环境下,资产配置以及长线配置另类资产的重要性进一步凸显,继续引荐投资者对资产停止跨战略、跨资产类别、跨地域的多样化平衡配置。

投资者可以用母基金取得 “ 收费午餐 ”

6月30日上午,被称为“文艺复兴时代政治家的活化石”的法国前总理多米尼克·德维尔潘也亲临峰会现场,和宜信开创人、CEO 唐宁 展开了一场关于“ 战争 、文明、艺术与世界将来开展”的巅峰对话。

在谈到“中国投资公司到国外停止投资面临的应战”这个成绩时,德维尔 潘建 议,中国的公司到海内投资,要选择好的协作同伴,要有久远的目光做临时计划,要懂得尊重市场规则,学习和解读全球化的要求。

他表示,感激宜信搭建了一个良好平台,希望能为欧洲投资机构和投资者嫁接更好的投资中国的项目。“我们将约请欧洲更多的优秀机构参与出去,由于中国丰厚的资源和良好的投资环境对欧洲投资者来说是很好的契机。”

唐宁在宗旨演讲中论述了他对宜信将来开展的思绪,与投资人分享了他对财富管理及投资趋向的见地。

在他看来,中国的财富管理行业需求看到客户将来五年、甚至十年的需求。如何完成企业数字化转型重塑、如何拥抱新经济、如何停止财富传承,这是将是中国高净值人士、超高净值人士将来五年、十年最需求处理的痛点。财富管理机构需求围绕这几个痛点的处理停止才能建立。

“无论是新经济还是消费晋级,都需求新金融的支撑。”唐宁指出,母基金是中国高净值人士拥抱新经济的最佳方式。

在他看来,母基金可以分散投资于多支不同的顶级创投、私募股权、房地产、对冲基金等投资基金,投资于科技创新、形式创新,投资于重质不分量的增长;有助于平滑单一基 金波 动所引发的盈余概率;愈加无效地制定出临时的资产配置战略。

针对当下的市场动摇,唐宁以为,投资者可以用母基金这种投资方式取得“收费午餐”。“投资者在任何市场状况之下都应该停止资本市场的配置。顶级投顾和优秀的母基金完全可以借助各种工具,去选择出适宜于事先市场状况的好的标的、战略。”

将来或将持续面临资产价钱动摇加剧

峰会现场,专家就将来微观经济开展趋向做出了剖析和预测。他们剖析,往年上半年,全球经济延续2017年同步增长的态势,但美国和其他兴旺经济体经济增长、以及新兴市场国度见呈现了分明的分化。美国经济增速的继续提升与欧洲经济曾经显示出疲软构成了鲜明比照,中国在较为颠簸的一季度后也显示出疲弱,全球经济同步复苏之路似乎呈现曲折。

“中国经济面临内内部需求放缓的下行压力,我们也看到了中国经济的韧性,新经济的继续发力是上半年的亮点。近期央行政策过度抓紧,以及潜在更多的措施,无望协助维持活动性总体过度、缓解信誉风险、同时协助对冲经济下行风险”,李琳博士征引《指引》中的研讨后果指出,中国经济下半年 平和 放缓。

她以为,下半年,微观和政策政治方面的不确定性将会提升。次要缘由如下:

贸易摩擦依然悬而未决;在全球次要央行回归货币政策正常化的状况下,央行对市场的净活动性注入将于往年末或明年终呈现拐点;假互联网电子商务和移动商务消费渠道的普及,使得支付市场将在不久的将来继续呈现更加美好的增长前景。设美元加息幅度和美元贬值超预期,能够招致新兴市场资金流出风险上升、打击外地货币和资本市场。

同时,下半年也存在一些风险点,例如:OPEC会议(影响油价)、欧盟委员会会议(讨论英国退欧成绩、难民成绩)、墨西哥大选、美日欧等央行货币政策会议、G20峰会(贸易战成绩或成为最次要议题)、美国中期选举(决议特朗普将来执政途径)、中国央行定向降准、中国房地产政策调整等等。

这个背景下,专家们预期,瞻望2018年下半年,微观经济和政策政治存在提升的不确定性,投资者能够会持续面临资产价钱动摇加剧的状况。这种环境突显出资产配置以及长线配置另类资产的重要性,继续引荐投资者停止资产的跨战略、跨资产类别、跨地域的多样化平衡配置。

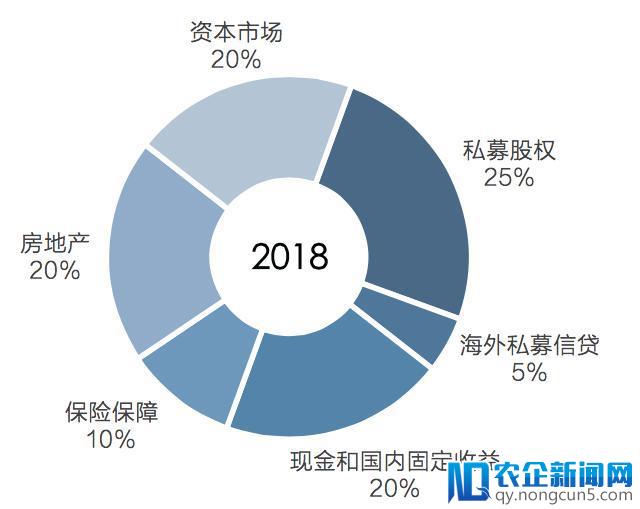

宜信财富在《指引》中明白建议投资者坚持资产配置的三准绳——跨地域国别、跨资产类别、用母基金的方式超配另类资产,并引荐配置比例如下:

灵敏捕获资本市场 、 房地产的投资时机

过来30年,中国度庭财富阅历迸发式的增长,家族传承成为高净值、超高净值人群普遍面临的成绩。2018年资本市场并不宁静,QFII制度再迎变革、A股正式归入MSCI、6只CDR战略配售基金开端募集……什么才是投资瞬息万变资本市场的正确方式?往年5月,全国100个城市新建住宅商品房成交均价延续10个月增幅收窄,国度调控迹象从未松动,投资人最熟习的房地产投资,该如何规划?

——本次成都投资峰会选择了投资人最感兴味的资本市场、地产投资和家族传承板块作为讨论重点,对微观趋向、市场以及产品状况停止了片面剖析及解读。宜信财富资产配置团队的专家们以为,下半年,在市场动摇性提升的背景下,各资产类别仍有值得捕获的投资时机。《指引》对次要另类投资范畴的观念如下:

资本市场:股市仍将受害于财政安慰和良好经济根本面,下半年美股仍处 于强 势,但后续遭到货币政策及政治要素影响而动摇的能够也较大。美元或持续回流,欧洲及新兴市场股市还将承压。A股及港股目前估值偏低,有业绩根底支撑的行业和个股具有投资时机。债市在加息及去杠杆等趋紧货币政策环境之下,国际国际债券市场表现呈现分化。下半年国际债市走势能够好于上半年,高收益债好于高评级债,短债好于长债;国际债市则正好相反,利率债和高评级债更值得持有,但建议紧缩久期控制风险。阅历了上半年的价钱大动摇,CTA趋向追踪及套利战略的时机在添加,与股市相关性较低也无益于降低总体投资风险,CTA战略收益可等待。

私募股权:重点规划国际技术密集型新兴行业,掌握创新及消费晋级下的时机,拓展私募股权二手份额投资和跟投时机。我们最为看好北美的中型市场并购基金和风投基金,我们继续看好进攻性的行业,如医疗安康、消费、工业等,以及科技、传媒和金融科技、生物科技等高增长的行业。

海内私募信贷:北美市场在2018年下半年将依然是各大私募信贷机构的投资热点,同时也建议关注拉丁美洲,西北亚,非洲等新兴市场,这些新兴市场以后的信誉存款浸透率较低,潜在市场较大。关注那些可以更好应用大数据和机器学习的平台,分享金融科技创新的红利。

房地产:看好中国有竞争力的一二线城市。下半年,美国经济表现能够弱于市场预期,欧洲经济放缓的态势能够延续,不利于两地房地产市场的开展。拥有少量现金储藏的主权基金和机构基金投资活动添加,推进亚洲房地产行业发作构造性变化,并带来投资时机。中国楼市调控将以“稳”为主,聚焦具有将来竞争力的一、二线城市,其科技及创新才能、人才库战略、企业家经济和区域龙头经济体的新增长将进一步安慰关于商办、物流、新批发等地产类别的需求。

国际固定收益:紧守关注风险和分散投资的大准绳。监管政策继续落地,市场镇痛格式将在下半年延续,可以预见将来会有越来越多的金融机构产品打破兑付的状况。投资者需紧守关注风险和分散投资的大准绳,并选择跟新经济严密相关行业来作为固定收益类产品的底层资产源头。

保险:保险科技对行业片面浸透,热度有增无减。智能保险以其高效、便捷遭到市场喜爱。且随着群众保险认识进步,保单管家效劳成为新趋向。宜信博诚自2016年上线“智能保险”以来不断走外行业前列,近期又率先推出的保单管家效劳,开启保险效劳的新时代。

本文为投资界原创,作者:yorke,原文:http://news.pedaily.cn/201807/433093.shtml

【本文为 投资界 原创,网页转载须在文首注明 来源投资界(微信大众号ID:PEdaily2012)及作者名字 。微信转载须在文章评论区联络受权。如不恪守,投资界将向其追查法律责任。】