公元1000年前后,宋朝16家富商共同印制发行了替代铁钱的纸币“交子”,由此降生了世界上最早的纸币。时至昔日,世界曾经是挪动领取的世界,而中国的挪动领取也再次引领全球领取业态。

回忆2017年,中国的挪动领取迅猛开展,但市场参与者却在继续增加,行业监管愈发标准。瞻望2018,领取终究回归工具属性,借助技术手腕提升用户体验与领取平安是领取行业的必定出路。

第三方领取牌照只减不增

第三方领取行业作为互联网金融起步最早、开展最为迅猛的子行业,吸引了很多公司涉足领取范畴。但由于央行以后暂停发放新的第三方领取牌照,同时对现有牌照的续展秉持从严的态度,目前,第三方领取牌照处于只减不增的场面。

从数据来看,2011-2015年,央行共发放271张第三方领取牌照,2016年暂停发放新牌照。与此同时,2016年4月央行下发文件对领取机构分级分类监管,8月给首批领取牌照续展时称“一段时期内准绳上不再批设新机构,重点做好对现无机构的标准引导和风险化解任务”,这标志着第三方领取牌照进入存量时代。

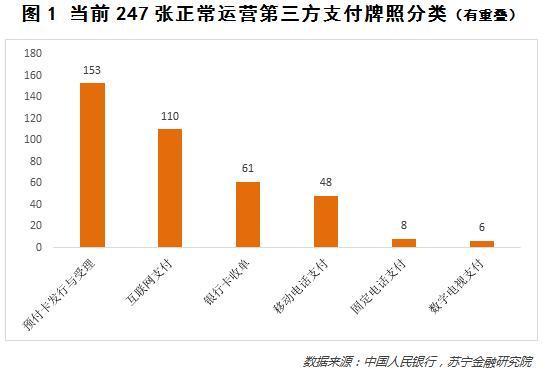

截至2017年6月底,市面上正常运营的第三方领取机构剩余247家(参见图1),较2015年底的271家增加24家,其中2017年一年就增加了19家。

值得留意的是,2017年发作多起第三方领取牌照收买事情,从收买对价来看,在第三方领取牌照逐步增加的状况下,收买价钱继续下跌,尤其是拥有全国范围内互联网领取、挪动领取及银行卡收单业务资质的牌照价钱更是水涨船高。最近一同上市公司收买具有银行卡收单资质的第三方领取牌照的收买对价超越20亿元(参见表1)。

瞻望2018,第三方领取范畴的监管将逐渐晋级,行业洗牌、整合将不可防止。随着监管层对第三方领取范畴的强化监管和风险防备的继续,我们以为,央行也将逐步加大对领取牌照的登记力度,从而标准第三领取市场。

依据央行的数据,2018年将有51家第三方领取公司需求对牌照停止续展,我们估计这51家续展的第三方领取公司中将再次有牌照被登记的状况发作。

监管推进领取行业标准化开展

2017年,与现金贷、P2P、互联网理财等互联网金融细分范畴类似,监管部门对领取行业也出台多项监管政策和措施,推进领取行业标准化开展。

一是网联正式成立,穿透式监管推进行业标准化安康开展。2017年8月央行明白要求非银领取机构网络领取业务由直连形式迁移至网联平台处置,明白2018年6月30日起一切网络领取业务全部经过网联平台处置。

由此,网联将成为网络买卖新的清算平台,切断了第三方领取机构直连银行的业务形式。接入网联后,网络领取必需接入网联停止转接,用户的领取买卖信息都将留痕,也更为地下通明。

二是备付金集中存管,第三方领取机构依托资金沉淀的盈利才能遭到较大限制。2017年1月,央行印发《中国人民银行办公厅关于施行领取机构客户备付金集中存管有关事项的告诉》,明白要求自2017年4月17日起,领取机构应将客户备付金依照一定比例交存至指定机构公用存款账户,且暂不计付利息。由此,第三方领取机构沉淀资金的利息支出遭到较大影响。

三是标准领取创新业务,行业将面临新一轮洗牌。2017年12月22日,央行下发《关于标准领取创新业务的告诉》,对领取创新业务、收单业务、代收业务、领取业务零碎接口等领取创新业务做了详细标准。

例如,树立领取创新业务提早评价报告机制,严控代收业务,严控领取接口管理等。这意味着将来很难呈现扫码付、聚合领取这类创新产品形状,而且估计央即将对领取行业违规的行为进一步加大处分力度,行业将面临新一轮洗牌。

四是标准条码领取,线下消费领取遭到较大影响。2017年12月27日,央行印发《中国人民银行关于印发<条码领取业务标准(试行)>的告诉》,明白条码领取业务的资质要求、限额管理要求,同时强化对商户资质和行为的管理。

将来局部领取机构业务规模或将面临膨胀,领取牌照的价值或将进一步添加,同时也将促使行业集中度提升,拥有全领取牌照的机构将更有优势。

从牌照存量消化、备付金集中存管紧缩沉淀资金利息支出空间、网联掌握领取环节的资金流信息、条码付等创新业务遭到明白标准等趋向来看,将来第三方领取将回归工具属性,非头部的领取公司仅靠领取业务支出很难维持生计,行业将面临进一步整合,领取巨头和拥有差距化竞争优势的持牌企业,依然具有充沛的开展空间。

一方面,领取宝和财付通两大行业巨头,依托其寡头垄断的位置,将来将持续享用行业开展的红利,但随着挪动互联网红利的逐渐消逝,C端市场除了经过场景和技术革新进一步发掘潜力外,曾经难以坚持前几年较高的市场增幅,线下场景、海内市场逐渐成为巨头抢夺的重点。

另一方面,相似于苏宁领取等拥有差距化优势的持牌第三方领取公司,将依托其拥有的用户流量和客户群体,外行业领取、B端领取等范畴继续深耕,借助网联、B端效劳空间扩展带来的机遇,或许可以拉近与行业巨头的差距。不过,能否真正拉近差距,还要看这些第三方领取企业能否高效率、低本钱地掌握时机。

海内市场将成为巨头抢夺重点

在国际领取市场竞争加剧,行业逐步标准,市场浸透率疾速接近天花板的状况下,2017年,国际领取机构纷繁将目光瞄向海内市场,可以说“2017年是中国挪动领取出海元年”。

一方面,领取宝和微信领取等巨头在2017年加大马力,拓展海内领取市场。依据不完全统计,2017年领取宝拿下了33个国度和地域,微信领取也拿下了20多个国度和地域。

另一方面,紧随巨头出海的脚步,96费改、备付金集中存管政策使得国际领取薄利化,许多第二梯队领取机构也纷繁出海,将领取技术、形式甚至规范带到海内。例如,苏宁领取在2017年进军香港、日本市场。

与此同时,中国的挪动领取规范也在出海的进程中逐步被全世界所承受。2017年7月,银联正式担任国际芯片卡及领取技术规范组织EMVCo执行委员会主席,并且向全球发布二维码领取规范,这意味着中国的挪动领取规范正在被全世界所承受。

不过,当下领取机构出海的市场选择次要还是跟随国人的脚步,规划香港、印度、泰国、印尼、菲律宾、韩国、日本等东亚和西北亚地域。

瞻望2018年,领取机构出海的趋向将延续,但随着海内规划的逐步完善,中国领取机构出海将会面临若干难题。

一是如何完成外乡化。目前来看,挪动领取“出海”瞄准的客户群体次要还是境外的中国人,依托的场景也次要是与旅游相关的衣食住行等范畴。而大少数兴旺国度,信誉卡领取占主导位置,商家运用挪动领取积极性不高,消费者尚不习气挪动领取。

而局部开展中国度,智能手机还不够普及,也影响了挪动领取的开展速度。如何引导国外商家、国外居民运用国际领取工具,是挪动领取出海面临的第一个难题。

二是如何处理境外的监管风险。挪动领取机构在国际的风控手腕复制到国外能否无效;不同国度在挪动互联网根底设备建立方面步伐能否分歧,领取形式和零碎更新如何互相配合;“出海”的挪动领取机构如何应对外地政策和市场变化的影响等等,都是领取机构出海面临的潜在应战。

回忆整个第三方领取行业,领取宝和财付通仍然坚持双寡头垄断的市场格式,占据了约95%的市场规模,且二者将竞争从线上转到线下、国际转向海内市场,但领取出海也将面临外乡化、监管风险的难题。

而在牌照存量消化、备付金集中存管紧缩沉淀资金利息空间、网联平台的推出、创新业务受限的背景下,巨头将仍然把控用户入口。将来,借助技术手腕提升领取平安、用户体验,并拓展互联网金融产品和精密化运营,成为领取机构的必定出路。

(钛媒体作者:苏宁金融研讨院,文/石大龙)

更多精彩内容,关注钛媒体微信号(ID:taimeiti),或许下载钛媒体App