随着中国经济多年高速增长,居民支出也随之进步。 智联招聘 近期报告显示,全国37个次要城市均匀薪酬到达7789元,北京均匀薪酬曾经过万, 但是高企的房价还是使得一局部人“债台高筑”。

近年来,中国度庭信贷参与率和资产负债率继续波动增长。调查显示, 近85%的工薪家庭借钱是为了买房 ,虽然与美国相比,我国度庭资产负债率还很低远,但仍需警觉高债权支出比家庭的偿债风险。

居民杠杆率,指居民部门债权占GDP的比重,用来权衡居民负债状况。1996年中国居民杠杆率只要3%,2008年也仅为18%,但自2008年开端出现迅速增长态势,短短六年间翻了一倍。

2017年二季度,居民杠杆率曾经高达47.4%,较2008年激增近30个 百分点 ,这也高于国际 新兴市场 均匀程度。

美国居民部门债权率从20%提升到50%以上,用了接近40年工夫,而中国只用了不到10年。

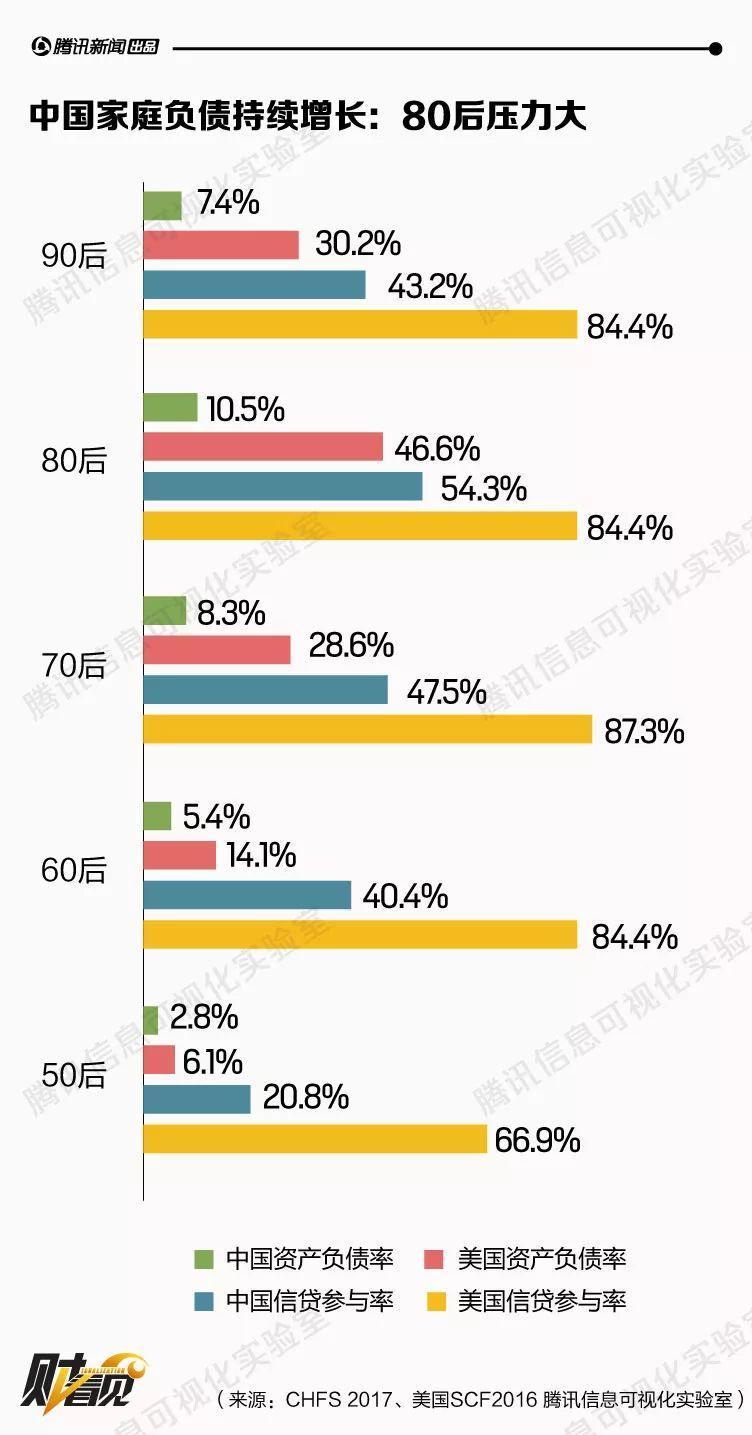

研讨剖析以为,美国度庭负债程度高于中国度庭,不过中国度庭信贷参与率和资产负债率继续波动增长,而美国度庭信贷参与率先降后升,资产负债率呈下降趋向。

中国与美国相似, 70、 80 及 90 后的信贷参与率和负债率远高于其他家庭,80后较为突出。 年老人群成为负债一族次要成员。

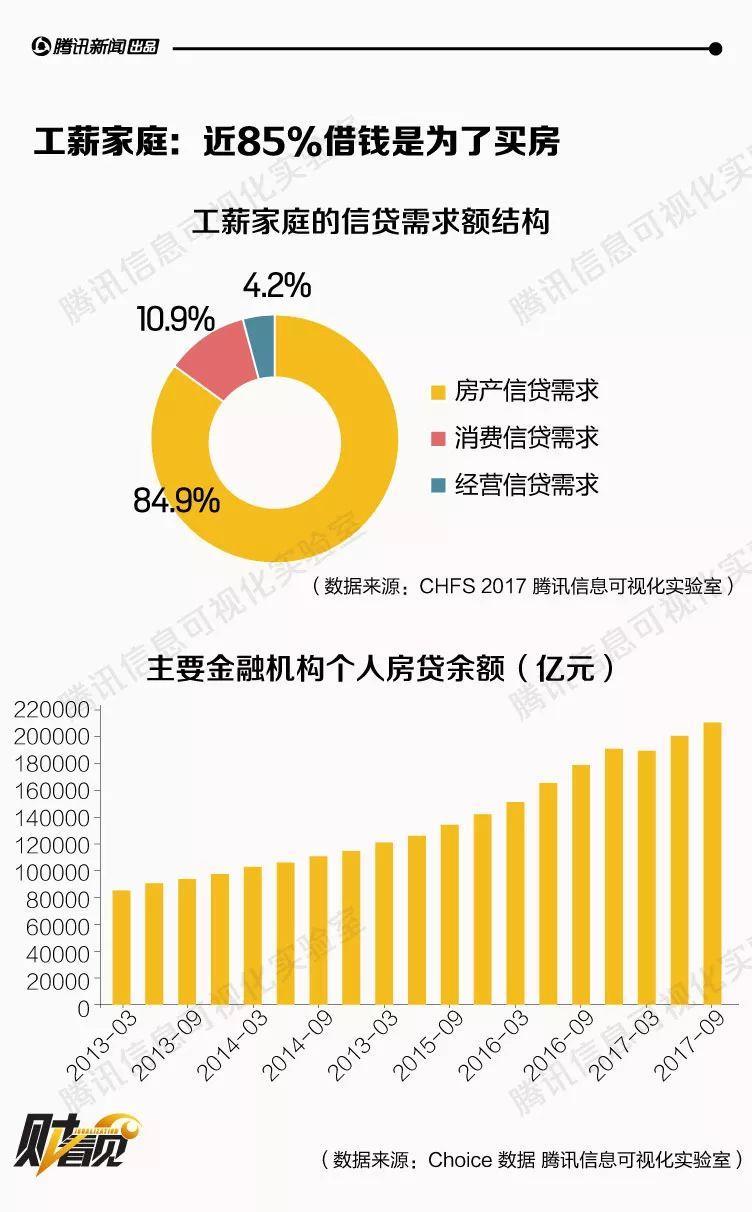

《中国工薪阶级信贷开展报告》显示,工薪家庭均匀信贷需求中,

房产信贷需求额占比到达了84.9%。

数据显示,次要金融机构团体房贷余额逐年递增,截至2017年9月,曾经到达21.1万亿元。

《中国工薪阶级信贷开展报告》显示,工薪家庭均匀信贷需求中,

房产信贷需求额占比到达了84.9%。

数据显示,次要金融机构团体房贷余额逐年递增,截至2017年9月,曾经到达21.1万亿元。

高企的房价,着实让年老人买房时,不得不背负巨额债权。

数据显示,来自居民部门的新增存款中,中临时存款自2012年第三季度起不断高于短期存款,且从2015年第三季度开端,二者差距有分明加大趋向, 中临时存款占比一度到达94.9% 。近期居民部门中临时存款的比重虽然有所回落,但也坚持在70%以上。

阐明这些来自居民部门的负债,往往不是几个月就能还清的(少数为房贷,房贷工夫较长),大多都要长达数年甚至数十年。

数据显示, 中国居民部门债权占居民可支配支出的比重,从2006年的18.5%暴跌至2017年8月的77.1%。

与其他国度相比,中国度庭的债权支出比(指家庭总债权与家庭年支出的比值)分明低于美国、韩国和日本,但远高于同为金砖国度的俄罗斯。

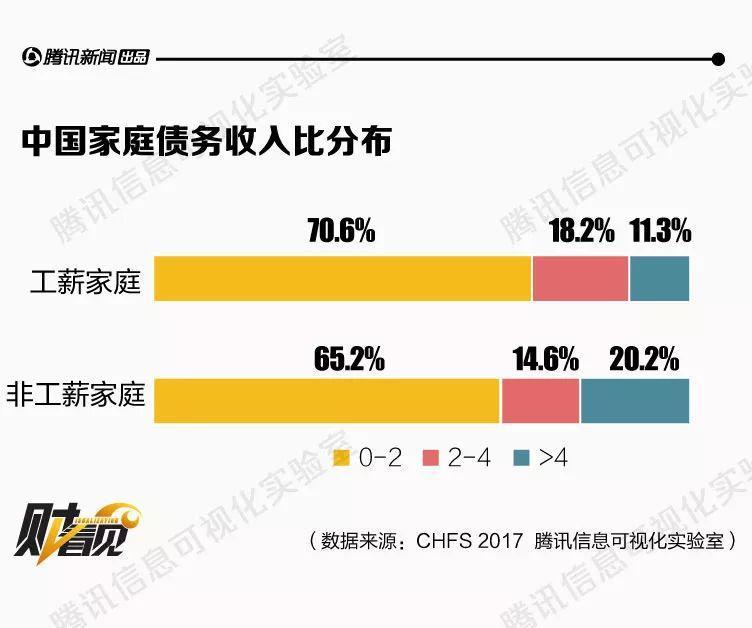

《中国工薪阶级信贷开展报告》剖析以为,虽然我国度庭资产负债率远低于美国,但需警觉高债权支出比家庭的偿债风险。

相比支出波动、债权归还风险较低的工薪家庭而言,非工薪家庭中高债权支出比家庭的占比拟高,且家庭支出程度较低、动摇较大,因而要特别留意非工薪家庭的债权风险成绩。

一旦这些家庭的资产负债表好转,便有能够对银行部门和微观经济部门发生负面影响。

“债权高企”是坏事吗?

苏宁财富资讯剖析以为,居民部门过度加杠杆,可以安慰内需并推进经济增长,同时还能缓冲微观经济去杠杆的压力和风险,但是,过度加杠杆也会对经济增长起到反作用。

IMF在《全球金融波动报告》中指出,假如一个国度的家庭债权占GDP的比重低于10%,债权添加能够会对经济增长起到积极作用,当家庭信贷超越GDP的30%,债权的添加就会开端损害一个国度的微观经济增长。

(内容参考:苏宁财富资讯、中国工薪阶级信贷开展报告)

【本文为协作媒体受权 投资界 转载,文章版权归 原作者及原出处 一切。文章系作者团体观念,不代表投资界立场,转载请联络原作者及原出处取得受权。有任何疑问都请联络(editor@zero2ipo.com.cn)】