关于中国企业,著名经济学者张维迎曾讲过“传统的企业家比拟难,难就难在一团体他赚惯容易的钱了,让他赚难的钱比拟困难”。其实,这句话对以后的银行业也是适用的,加杠杆时期赚各种“套利”的容易钱惯了,一旦去杠杆时期干回实质任务的时分,就以为“苦日子”来了,手足无措了。

一

2017年,银监会共作出3452件行政处分决议,其中处分机构1877家,罚没金额29.32亿元,被称为是“史上最严监管年”, 2018年1月,银监会又连发3个方法一个告诉(《商业银行股权管理暂行方法》、《商业银行大额风险暴露管理方法》、《商业银行委托存款管理方法》以及《关于进一步深化整治银行业市场乱象的告诉》),脚步基本停不上去。银行业,已然进入属于本人的强监管时代。

近日银监会主席郭树清在承受人民日报专访时,提到了监管的阶段性目的,即:“要使微观杠杆率失掉无效控制,金融构造顺应性进步,金融效劳实体经济才能分明加强,硬性约束制度建立片面增强,零碎性风险失掉无效防控”。控制杠杆率是放在第一位的。

2017年4月,人民日报、新华社、金融时报等官方媒体和一行三会相继发声,指向金融范畴去杠杆,并预言“以金融去杠杆带动实体经济去杠杆的相关举措还会陆续亮相”。市场戏言,监管层进入比狠形式“你狠,我比你还狠,你严峻,我比你还严峻”。还是去杠杆。

再往前追溯。2016年5月,人民日报宣布重磅文章《残局首季问大势——威望人士谈以后中国经济》,威望人士强调“树不能长到天上,高杠杆必定带来高风险,控制不好就会引发零碎性金融危机,招致经济负增长,甚至让老百姓储蓄泡汤,那就要命了”,指向的还是去杠杆。

再之前,便是地方提出供应侧构造性变革,提出“三去一降一补”五大重点义务,“去杠杆”也位列其中。

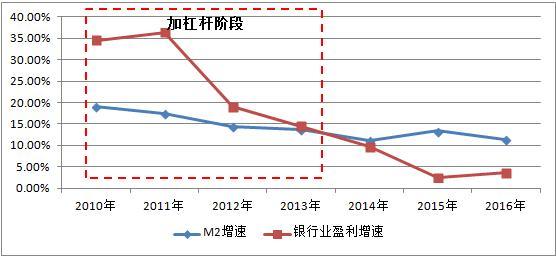

为何要“去杠杆”,由于之前不断在“加杠杆”,且效果越来越差,结果很蹩脚。

2009-2011年,企业部门举债拉动经济反弹,据海通证券统计,2009年全国企业部门一年新增总融资不到2万亿,2012年变成10万亿,2011年,安慰作用下降,经济又开端下滑;

2011-2013年,政府举债托底,2012年债权增速只要18%,2013年到达100%,局部中央开端呈现债权成绩;

2014-2015年,开端去杠杆,以大资管和互联网理财为代表的各类通道业务迎来“昌盛”时期,影子银行成绩凸显,经济照旧没有恶化;

2016-2017年,居民部门开端举债,消费金融、现金贷迎来长久的风口,一大批头部现金贷平台存款发放量同比增长超越100倍,也带来了多头借贷、局部群体债权担负过重等很多成绩。

关于“加杠杆”安慰经济的做法,威望人士曾谈到“高杠杆是‘原罪’,是金融高风险的源头,在高杠杆背景下,汇市、股市、债市、楼市、银行信贷风险等都会上升,处置不好,大事会变成大事……多做标本兼治、重在治标的事情,防止用‘大水漫灌’的扩张方法给经济打强心针,形成短期兴奋当时经济越来越糟”。

至于如何“去杠杆”,威望人士解读道“去杠杆,要在微观上不放水漫灌,在微观上有序打破刚性兑付”。

而无论是加杠杆还是去杠杆,金融机构都冲在前头。

二

加杠杆时,金融机构可以纵情放贷,市场买卖活泼,享用着高增长的红利和躺着赚钱的快感。去杠杆时,自然要迎来所谓“最苦楚”的时代。

原本银行运营遭到严厉的资本金限制,杠杆率遭到严厉限制,加杠杆并不容易。不过,借助表外业务和同业业务,银行业很大水平上脱离了资本的约束,翻开了加杠杆的天空。

加杠杆也要有资金投向,在微观经济低迷的背景下,银行业发现了两个池子,一是资金空转,A银行发行同业存单买B银行的产品,B银行发行产品买A银行的存单,或许两头加个C银行或信托通道,反重复复便可空转下去,反正就是不必流向“高风险”的实体经济;二是房地产和中央政府平台,作为受调控部门,二者很难在银行表内取得授信支持,成为影子银行的最爱,银行机构经过表外业务层层的构造化设计和各类理财通道的加持,“违规”投向地产战争台,孕育出庞大的影子银行体系。

有了庞大的表外资产,也就有了丰厚的利润,且不占用资本,一时之间,商业银行的资管部门成为逾越公司金融部的存在,人少利润多,薪资待遇好,人人羡慕、风头无两。

加杠杆的受害者,自然也会成为去杠杆的受益者。当国度调转方向,“明白了股市、汇市、楼市的政策取向,即回归到各自的功用定位,尊重各自的开展规律,不能复杂作为保增长的手腕”,也就注定银行业依托影子银行加杠杆的运营形式难以为继了。

从以后的监管方向看,同业业务、理财业务、表外业务便是重中之重,极力遏制层层嵌套景象,阻断资金脱实向虚的空转。2017年终,银监会密集发布了“三三四十”系列文件(“三违背”、“三套利”、“四不当”、“十乱象”),证监会、保监会和人民银行也相继出台相关金融去杠杆政策措施,一行三汇合作下,资管新规、银信业务标准、委托存款业务标准、私募投资基金业务标准、保险资金股权投资业务标准、金融资产管理公司标准等相继出台,从银信、委贷、银证、银保、银基和资管等多个方面片面限制,围堵之下,成效分明。据郭树清在人民日报专访中泄漏:

“经过共同努力,(2017年)银行业资金脱实向虚势头失掉初步遏制,金融外部的杠杆率继续降低,有100多家银行自动缩表。在全年新增存款12.6%的状况下,银行业总资产只增长8.7%,增速同比下降7.1个百分点,相当于在向实体经济多投入的同时少扩张约16万亿元。同业资产负债自2010年以来初次膨胀,同业理财比年终净增加3.4万亿元。银行理财因增速大幅下降而少增5万多亿元,银行经过“特殊目的载体”投资少增约10万亿元。表外业务总规模增速逐月回落,总体出现膨胀态势。穿插金融产品的野蛮生长趋于中止。”

关于银行业而言,表外创新空间大大紧缩,只能老老实实干回根本的表内业务,把资金投向实体经济,承当本应承当的信誉风险,便是所谓“最苦楚”的时代到来了。

三

讲到这里,不知诸位心里能否会有疑惑:银行业之前的各种影子银行创新难道没有丝毫端倪吗,为何直至2017年才迎来真正的强监管落地呢?

银行业市场乱象的驱动力不外乎“套利”二字,2017年3月,银监会便曾零碎总结出“监管套利、空转套利、关联套利”等三类套利行为,详细给出了90余项反省要点内容。每一项目标,面前都有很多种监管套利的操作。

可见,监管并非不清楚。其实,银行并非新兴行业,各种制度和篱笆早已成熟,监控制度不断在那里,所谓的各种“套利”只不过是金融机构停止“自以为是”的创新,自以为可以绕开监管而已。而在监管的眼中,并不认可这种创新。2017年5月12日,银监会谨慎规制局局长肖远企在一次发布会上对后期密集出台的政策做理解读,称道:

“从内容下去看,近期发的监管文件并没有新的监管规则,特别是没有定量的规则,都是对现有制度的梳理和强调,过来都散落在不同的文件里”。

2017年展开的“三三四十”、信誉风险专项排查、“两会一层”风控责任落实等专项管理任务,大致都是如此,是已有文件的重新强调。异样,以近日下发的《2018年整治银行业市场乱象任务要点》为例,8项要点,22条内容,多以“违背”、“不到位”、“违规”、“未经审批”等字眼扫尾,要求还是老要求,关键是态度的变化,执行落地严。

意味着,整治市场中的各类乱象,只需求对现有制度梳理和强调就足够了。说白了,强监管的“强”是“强化”而非“增强”,并不需求额定出台什么新的政策,只需重申下监管纪律,强调“监管姓监”,成绩也就处理大半了。

比方,提出“一案三查、上追两级”的要求,强调“董事会要担负其最终责任,董事长是第一责任人”,并对涉嫌渎职和尽职的各级监管机构问责。现实上,仅2017年,就处分责任人1547名,270人被取消银行从业和高管任职资历。

可见,银行业迎来了“苦日子”,并非是“套利”手法不够拙劣被监管识破了端倪,而是监管决议“强化”监管了。而监管之所以决议“强化”监管,则是由于微观层面不再信仰“大水漫灌”的保增长战略,开端走“去杠杆”的道路了。

换句话说,所谓的套利性创新,基本就瞒不了谁,能存活多久,关键要能否顺应大环境。顺势而为,也答应以存续一两年;逆势而行,便注定要自讨苦吃了。

拿互金范畴为例,强监管环境下,现金贷在高利率和暴力催收上屡屡呈现成绩,后果便是整个行业层面的片面整理,干脆就别做了;ICO新规后,还无机构搞基于区块链的暧昧积分零碎,意图打擦边球,迎来的便是监管的点名和项目的相继下线,狼狈不已。那便是不识时务。

四

据笔者所知,以后的环境下,不少金融机构受不了这种“苦日子”,脑子里整天揣摩的还是套利创新那一套。

在此提示一句,大环境不同了,要牢记“监管姓监”。不该创新的时分,万万不可“套利性”创新。银行如此,互金也如是。

【钛媒体作者引见:薛洪言,苏宁金融研讨院互联网金融中心主任;微信大众号:洪言微语】

更多精彩内容,关注钛媒体微信号(ID:taimeiti),或许下载钛媒体App