小米在港股上市的传言终成理想。

在港股上市机制变革的3天后,小米正式提交了上市请求,若不出不测,小米最快将在6月底至7月初挂牌,即6月中旬招股。

小米上市,不但无望成为2018年全球最大IPO,更是成为香港买卖所上市制度变革后,首家采用“同股不同权”架构请求上市的新经济公司。

有接近小米高层的人士对媒体表示,按运营性净利润54亿、年复合增长60%、60倍市盈率计算,小米上市IPO定价在700亿至800亿美元之间,上市后较大约率冲击1000亿美元。

小米在招股书中表示,募集资金中30%用于研发及开发中心产品,30%用于投资扩展及增强IoT与生活消费产品和挪动互联网效劳等生态链,30%用于全球扩展,10%用于营运资金及普通公司用处。

雷军 8 年创业奇观:从低谷到营收千亿

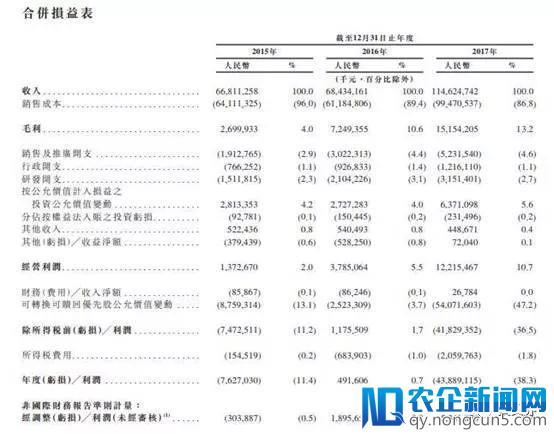

招股书披露,小米2015年至2017年支出辨别为668.11亿元、684.34.亿元和1146.25亿元;运营利润为13.73亿元、37.85亿元和122.15亿元。2017年,小米支出同比增长67.5%,小米运营净利润同比增长222.7%。截至2018年3月31日,小米账面现金及现金等价物为142.2亿元。

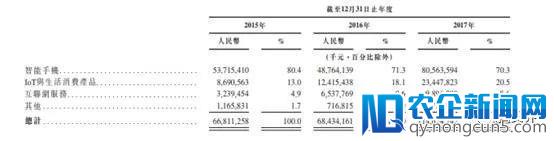

小米的营收次要来源于智能手机、IoT与生活消费产品、互联网效劳三块,其中大局部的营收来自于其职能手机业务,2017年来自智能手机的支出为805.63亿元,占总支出的比例为70.3%。而来自IoT与生活消费产品的营收为234.47亿元,占比为20.5%;来自互联网效劳的营收为98.96亿元,占比为8.6%。

成立于2010年的小米,已经改动了中国手机行业的游戏规则,发明了一个奇观。

从2015年开端,小米业绩遭遇下滑,到2016年势头愈加分明,出货量和市场份额双双下跌,小米一度跌落神坛。

但在2017年,48岁的雷军力挽狂澜,率领小米停止了一场“绝地还击”生死之战。“世界上没有任 何一 家公司在销量下滑后可以成功逆袭的,除了小米”。2017年终,小米6发布,雷军宣布伴随着互联网和移动生活的日趋成熟,芝麻信用高分和良好的个人征信记录,不仅可以办理贷款、申请信用卡延伸你的财富,更能大大便利我们的生活。小米要年入千亿的小目的。这关于事先还处于低谷的小米来说并不容易,但是到了10月份就曾经完成。

其实从2017年第二季度开端,小米手机出货量开端了明显提升,并延续发明单季出货量新高。IDC报告显示,去年第四季度小米手机曾经上升到世界第四,在市场全体下滑6.3%的状况下,小米手机销量逆势同比增长96.9%,是独一还在增长的手机品牌。

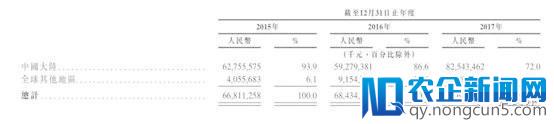

2017年度,小米有28%的支出来自全球其他地域,海内市场支出达320.8亿元,同比增长了250%。目前小米已进入全球7聚集了全世界身经百战的最优秀的创业导师,汇集了全世界各国最优质的产业资源,召唤全球未来的商业领袖。4个国度和地域,在全球15个国度和地域进入智能手机销量前五名。

小米“帝国”:投资或孵化超越90家公司

小米在描绘本人的商业形式时如此解释:“虽然硬件是我们的重要用户入口,但我们并不希冀它成为我们利润的次要来源,我们把设计精良、功能质量出众的产品紧贴硬件本钱定价,经过自有或许直供的高效线上线下新批发渠道直接交付到用户手中,然后继续为用户提供丰厚的互联网效劳。”

小米生态链

目前,小米是全球第四大智能手机制造商,并且发明出众多智能硬件产品,其中多个品类销量第一。小米还建成了世界上最大的消费级IoT平台,衔接了超越1亿台智能设备(不含手机和笔记本电脑)。2017年按衔接数量计算,小米的消费级IoT硬件全球市场份额为1.7%,身后是苹果0.9%,亚马逊0.9%,三星0.7%和谷歌0.6%。

小米投资或孵化超越90家专注于开展智能硬件及生活消费产品的公司,它们和小米共同构建起了手机周边、智能硬件、生活消费品三层产品矩阵,也就是小米生态链业务。

在2015年度、2016年度、2017年度,小米IoT与生活消费产品分部支出为86.9亿元、124.1亿元、234.4亿元,2017年同比增长了88.8% 。

往年2 月,小米生态链中最重要的企业之一华米科技成功赴美上市,进一步验证了小米生态链形式成功的能够性。

新批发

高效的线上线下新批发体系是小米增长战略的中心组成局部。依据艾瑞征询统计,公司的线上直销平台小米商城按2017年成交总额计算已成为中国第三大3C与家电线上批发直销平台。而在线下批发网络方面,小米中国批发门店数量(自营、专卖和受权)在2018年3月底到达331家。

值得一提的是,小米之家“坪效27万/年、官方自营、线上下同价”可谓杀手业态。据悉,其在全球范围内仅次于苹果的每平米40万元,远高于同行。

互联网效劳

小米的互联网效劳增长迅速,2015年、2016年、2017年,小米互联网效劳支出辨别为32.4亿元、65.4亿元、98.9亿元,年复合增长率74.7%。2015年、2016年、2017年,小米互联网效劳毛利辨别为20.8亿元、42.1亿元、59.6亿元,年复合增长率69.3%。

截至2018年3月,用户每天运用小米手机的均匀工夫约4.5小时,MIUI月活用户超越了1.9亿,用户规模、活泼度、运用时长等目标均到达国际一流互联网公司程度。拥有庞大且高度活泼的全球用户,是互联网效劳成为小米盈利重要来源的前提。

在小米6x的发布会上,雷军宣布了小米董事会4月23日签署的决议:小米向用户承诺,每年全体硬件业务(包括手机及IoT和生活消费产品)的综合税后净利率不超越5%,“如超越,我们将把超越5%的局部用合理的方式返还给小米用户。”

虽然,小米目前的次要营收还来自于手机,但小米不断将本人定位于一家互联网公司。手机等硬件只是其获取流量的入口,而经过以MIUI为根底的使用生态变现才是其将来盈利的次要来源。

毕竟,相比于一家手机制造巨头,一家互联网巨头的盈利才能几乎没有天花板。

赴港上市潮来了

打响港股“同股不同权”上市第一枪!

小米的强势逆袭,随同着A股、港股关于科技企业的抢夺。

4月24日,港交所宣布新的上市制度将于该月30日失效。港交所新规则允许拥有不同投票权架构的公司上市、允许未能经过主板财务资历测试的生物科技公司上市,以及为寻求在香港作第二上市的大中华及国际公司设立新的便当第二上市渠道。

港交所总裁 李小加 也表示,“假如小米没有来港上市会感到诧异。”

从招股书的表述来看,小米上市的主体是“小米集团”,也就是说是小米的全部全体上市,包括了 小米科技 、小米金融等按业务划分的子公司,以及小米印度、小米新加坡等按地域划分的子公司。

其中,小米公司开创人、董事长兼CEO雷军持股31.41%,结合开创人、总裁林斌持股13.33%,结合开创人、品牌战略官黎 万强 持股3.24%。

招股书显示,依据同股不同权架构,小米股票分为A类股份及B类股份。关于提呈本公司股东大会的任何议案,A类股份持有人每股可投10票,而B类股份持有人则每股可投1票。如计入总股本ESOP员工持股方案的期权池,则雷军的持股比例为28%。经过双重股权架构,雷军的表决权比例超越50%,为小米集团控股股东。

投资界(微信ID:pedaily2012)早在3月1日就报道过小米最终能够会敲定A+H股双行的上市方案。虽然中国政府曾经同意了引进CDR的方案,但详细工夫和细节尚不清楚。不过有知情人士称,小米曾经选择 中信证券 处置其CDR发行事宜,估计在香港上市后将发行中国存托凭证。

“小米效应”正在 创投圈 发酵。可以预见,随着小米正式提交上市,一场浩浩荡荡的赴港上市潮行将降临。

本文为投资界原创,作者:yorke,原文:http://news.pedaily.cn/201805/430867.shtml

【本文为 投资界 原创,网页转载须在文首注明 来源投资界(微信大众号ID:PEdaily2012)及作者名字 。微信转载须在文章评论区联络受权。如不恪守,投资界将向其追查法律责任。】