汽车 金融 的监管不时加码,行业遭到了史无前例的应战,从2018年开端我们可以看到汽车金融行业的冤家圈多了几分凉凉。

1.资金荒

2018年开端,呈现某某宣布暂停放款,某某宣布保持汽车金融项目。银行方面资金片面收紧,汽车金融公司堕入放款难成绩,监管趋严的势头曾经蔓延。

2.打击暴力催收

2018年1月,地方收回了《关于展开扫黑除恶专项妥协的告诉》,从三月起各地陆续展开扫黑除恶专项举动,将打击重点放在了现金贷、校园贷、车辆二押、暴力催收等重点范畴,多个地域车贷业务展开遭到了严重影响。

3. P2P 车贷的洗牌

最近报道指出,到目前为止,触及车贷业务的P2P平台数量曾经从1741家增加至859家,一半的平台曾经加入。同时沃时贷平台运营4年,宣布清盘。

4.骗局的下场

依据2017年由中国人民银行、中国银行业监视管理委员会修订的《汽车存款管理方法》及相关规则:存款人发放的汽车存款最高发放比例,不得超越存款最高发放比例要求。全国多地针对0首付、购车返现、套路贷等骗钱团伙,公安彻底停止打击摧毁,抓捕涉案人员。

目前,国际的汽车金融行业从初级阶段正在转向合规开展阶段,当然不扫除依然有很多汽车金融企业处于小、散、乱的特点。也正是由于如此,各家机构都单独成体系,互不融通,风控环节的缺失,让许多骗贷简单来说,创业有四步:一创意、二技术、三产品、四市场。对于停留在‘创意’阶段的团队,你们的难点不在于找钱,而在于找人。”结合自身微软背景及创业经验。者有无隙可乘。而汽车金融风控的思绪不会原封不动,活上去的企业永远顺应时代的变化而改动。

变化一:不再严重依赖线下催收

汽车金融平台很多都是官方借贷转到线上,客户多为在银行等渠道贷不到款,信誉资质较差。在风控方面,平台往往处于盲批,严重依赖线下催收。平台逾期率居高不下,逾期呈现往往经过线下催收的方式处理。

在监管下,拖车清收的团队成为敏感点,不敢再肆意妄为。原有的一些汽车金融机构往往会因存款人的逾期,经过交纳高额的罚息获取利润,甚至经过拖车变现方式谋取利息。而如今这局部平台将面临风控难题,眼睁睁的看着客户逾期,电话不接、短信不回,只能一筹莫展,最初坏账。

变化二:行业二抵景象逐步增加

扫黑除恶专项举动效果十分分明,行业二抵景象开端偃旗息鼓,那些专做二抵的车贷公司自愿歇业。以往的单方平台为了一辆汽车,各种抢车办法都用上,甚至大打出手。复杂来讲,车在谁手上,就归谁。这样从汽车金融公司风控角度来讲,添加了人员本钱,甚至资产损失。汽车金融公司、抵押存款公司等风控部门凑合二抵的这局部精神可暂缓,这场拉锯战以二抵被监管打压而最终完毕。

而目前,从汽车金融风控变化来讲,本来过度依赖线下催收的公司将完全不顺应目前的节拍。贷前的风控审核将成为重点,贷后人的风控层面将分为两个角度:一是存款人材料搜集,掌握材料越详细,理解的也越多,关于风控判别准入条件越有协助;二是平台风控模型搭建以及大数据处置才能,经过大数据风控模型,树立本身的风控体系,可以无效的在贷前阶段将高风险用户剔除在外。

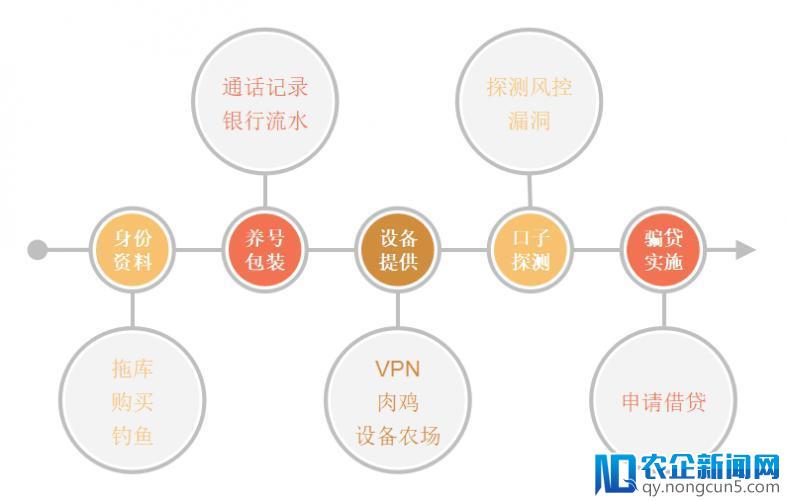

贷前风险管理来讲,次要包括人的信誉风险和欺诈类风险。相比拟而言,欺诈类风险愈加不可控,一旦发作将给企业带来宏大的损失。欺诈风险类型次要包括组团骗贷、代办包装、材料信息虚伪、虚伪买卖、用处风险、套现买卖、伪冒请求等等,在这条灰色骗贷产业链下,欺诈体系让汽车金融公司防不胜防。

汽车金融用户不时下沉,传统征信数据缺失,很多平台都在强调放款效率,如何疾速而精准的剔除欺诈用户,成为平台面临宏大的应战。

监管影响下,将更多精神和工夫破费在贷前风控审核上,这比起上门泼油漆、24小时跟踪存款人、千里迢迢追车等这些手腕要好很多。由于催收环节的成绩是一切存款类行业的通病,由于关于惯例催收手腕有效的不良资产,存款企业通常会外包至第三方专业催收公司。催收公司参与者众多,鱼龙混杂,野蛮催收很难躲避。如今看来掐住贷后催收这道命门,让很多汽车金融公司无法顺应,只能加入这个舞台。

【来源: 车贷管家 】