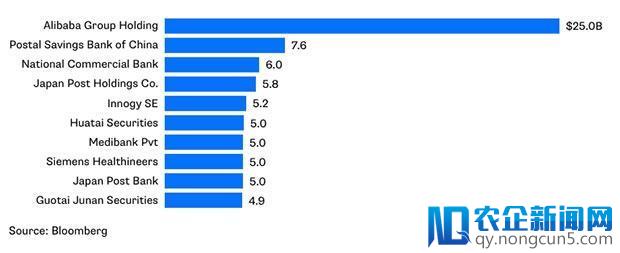

6 月 25 日,小米公司更新了在香港上市的 招股书 ,次要的变化在于发布了招股价范围,每股在 17-22 港元之间,最高募资 479.5 亿港元,约合 61 亿美元,这将使得小米成为最近三年来全球规模第三的 IPO。

小米的股票一手为 200 股,新股认购按最低价 22 港元领取,算上 1% 的佣金,入场费为 4444 港元,28 日截止。

依据小米招股价,投行人士计算得出其上市后市值应在 540 亿至 700 亿美元之间,比外界最后估计的高达 1000 亿美元的估值要缩水不少, 但仍有观念以为小米的估值过高,现有的以硬件为主的业务难以支撑其互联网公司的定位。

▲ 小米的 IPO 规模仅次于阿里和中国邮蓄银行 图片来自: Bloomberg

此外还有音讯称,李嘉诚、马云和马化腾都以团体名义认购小米股票,金额在数千万至上亿美元不等,但并未失掉小米方面的证明。

同股不同权

小米本次 IPO 倍受注目的缘由,除了高额估值外,还与“香港首家同股不同权上市公司”的句号有关,这无疑对香港股市有着特殊意义。

“同股不同权”在美股市场很罕见,多见于互联网公司,阿里、网易、百度、搜狗等在美上市的大公司均采用此类架构,香港此前正是由于不承受“同股不同权”,错失了一众优质公司。

而自往年 4 月 30 日港交所引入“同股不同权”架构后,香港也吸引了一批边疆新经济公司,在小米之后,美团点评也将以异样的架构登陆港交所,听说蚂蚁金服也有赴港上市方案移动互联网在带来全新社交体验的同时,也或多或少使人们产生了依赖。移动互联网使网络、智能终端、数字技术等新技术得到整合,建立了新的产业生态链,催生全新文化产业形态。。

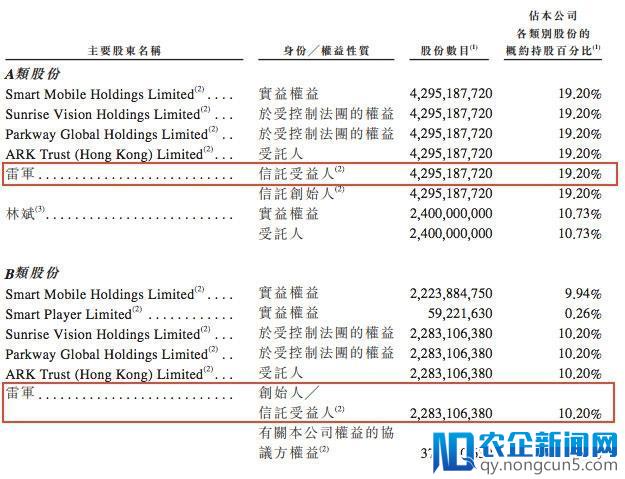

在“同股不同权”的 AB 股架构中,投票权有高、低之分。以小米为例,其招股书显示,A 类股持有者每股可投 10 票,B 类为 1 票,这一制度可以保证开创人在公司多轮融资中,坚持对公司的控制权。

因而我们可以看到,雷军持股量占小米已发行股本 31.09%(A 类股 19.2%、B 类股 11.89%),却拥有约 54.74% 的投票权。

而小米面向市场地下发行的,就属于 B 类股,总量为 21.8 亿股,其中 5% (1.0898 亿股)面向香港市场。在香港认购的请求人,将依据认购金额不同被划分为甲乙两组,500 万港元或以下为甲组,500 万以上为乙组。届时的股份分配比例将依据两组实践认购状况划分,超购 15 倍以上启用回拨制度,即适当调整发行量:

- 超越 15 低于 50 倍,香港地下出售的股份比例由 5% 扩展至 7%;

- 超越 50 倍少于 100 倍,扩展至 9%;

- 超越 100 倍,扩展至 10%。

小米初始地下出售的股票约 55 万手,以最终超售 100 倍来算,会到达 110 万手,总的来说货源还是比拟充足的。

小米股票将于 6 月 29 日定价,7 月 9 日正式上市。

题图来自: Bloomberg