十年前,有人说“保险中介的春天到了”;

十年后的明天,又有人说“保险中介的风口到了”。

还有那呼吁多年的“ 产销别离 ”,风声再起,且真实迫切。

对于互联网金融P2P企业来说,支付市场完善的标准和管理系统将彻底改变互联网金融行业的格局,不仅给从业者提供了的巨大的发展机遇,也带来了全新的挑战。一触即发。

运营保险代理业务3年以上的境外保险专业代理机构在华投资设立的保险专业代理机构可以请求运营保险代理业务,业务范围和市场准入规范适用保险专业代理机构的相关规则。

运营保险公估业务3年以上的境外公估机构在华投资设立的保险公估人可以运营保险公估业务,适用《保险公估人监管规则》停止业务备案。

近日,保险监管部门放行外资代理等专业中介机构,“产销别离”背景下生长起来的外资保险代理睬给中介市场带来怎样的化学反响,会否安慰“产销别离”的到来。

面对产品、效劳高度同质化的行业现状,中小保险公司步履维艰的理想;

监管部门延续修订推出的保险中介相关新规;

互联网巨头与科技新贵、实业巨头争先归入的保险中介牌照;

保险公司早已囤积的保险销售、代理公司牌照;

这能否就是“产销别离”的前夜。

值此结点,有必要描画以后保险市场幅员与权力,看将来谁主浮沉?

权力一

风头最劲:互联网板块

互联网巨头的纷繁踏足,无疑代表着保险中介最热的权力。

时期,又以BATJ等巨头为主,倚仗大数据、大流量、深度场景化等平台优势,卡位流质变现,也是以后互联网保险的主流形式。

互联网科技公司进入保险的历程大致可分为两个阶段:

其一,垂直细分范畴的互联网公司最先介入, 如途牛、同程等,拥有旅游场景,钳制航意险。工夫大致为2010年后。

其二,综合性巨头,阿里、腾讯、百度、京东、美团、滴滴等新旧互联网大平台公司,则是最近两年迅速杀入,与各自宏大流量优势结合,发力互联网保险非车市场。

AI已经渗透到了生活中的方方面面。在智能交通领域,人工智能技术也正在发挥作用。如今, 互联网公司更进一步,门户网站类资讯平台也在请求保险中介牌照。 如新浪、昔日头条、西方财富网、和讯、金融界。

互联网巨头最直接的优势就是销售,这也是中介的最大优势——链接客户,对客户的需求有更深的理解,对保险市场的变化也非常敏感。

如BAT辨别紧握搜索、网购、QQ和微信等数据流量入口,而这些信息则成为了它们商业推行和使用的“金矿”。

同时, 还有丰厚的资源来构建各种保险买卖的场景, 即把消费者的行为放到一个预设场景或许自造场景外面,然后针抵消费者在这个场景下的痛点去停止保险产品的设计或营销。

在保险需求场景化的结构方面,它们也有着得天独厚的优势, 并早已轻车熟路,退货运费险、航空延误险、手机碎屏险等就是典型的互联网场景化营销产品。

此外, 互联网巨头还可以对这些大数据停止更深层次的开发, 比方在精确辨认集体风险的根底上,完成产品的差别化定价,以及应用大数据改良传统业务的开展形式和盈利形式等等。

藉此, 互联网巨头为主的科技公司必将在国际保险中介、乃至保险市场上占有重要的一席之地,还应是增量之地。

权力二

专业壁垒下的实业公司

自从2015年11月重启保险中介牌照审批任务以来,保险监管机构曾经发放了上百张保险中介牌照。 这些牌照的请求人不只包括以腾讯、百度为代表的互联网巨头,还有一级权力—— 实业公司。

假如说以BAT为代表的互联网巨头的进入,做的是增量蛋糕, 实业巨头的进入则是对传统保险“固有领地”的冲击。

特别是在需求特殊技术和资源的范畴,比方船舶与货物运输、航空航天、机械制造、化工、石油、电力等范畴。

据《昔日保险》统计, 近两年有30余家实业公司进军保险范畴。

其中,不乏国度电网、中石油化工集团、中铁股份、华联控股等实业巨头;触及运输、纺织、房地产、日用百货、物流基地、土木工程等与保险相差甚远的范畴。

还发现一个有意思的景象,股东资源禀赋突出的银行系 寿险 、电力系 财险 近年来保费支出业绩表现尚且不错,有实业公司股东背景的中介公司介入特定专业中介范畴,或许也会有异样的效果。

如今几家行业排名考前的保险经纪公司,即是在特定范畴的实业股东业务支持下,完成做大做强之路,皆为非 车险 之路。

看车险:2017年年度报告显示:49家车险承保利润处于盈余形态,算计盈余62亿元。

关于实业巨头成立保险经纪公司可以追溯到本世纪初,少量国有企业树立了保险经纪公司。

权力三

最被无视的力气:传统保险公司的代理公司

寿险公司/集团

财险公司

产销别离下兴旺保险市场,属于保险公司的专属保险代理人也是一股强悍权力,占据较大市场份额。 以美国人身险市场为例,专属保险代理公司所占市场份额到达38%。

我国专属代理人形式发迹于1992年,个险营销员,迄今照旧是中国保险中介市场上最大的市场力气。可以说保险公司控制着国际800万代理人军团。

专属保险代理人,即Exclusive Agent,简称EA;

专属保险代理或许销售公司则通常指选择一家保险公司作为独一保险产品供给商,经过与其签署保险产品代理合同,构成排他性委托代理关系的专业中介公司。

国际保险公司专属代理公司的衰亡可以追溯到2010年。这一年,监管部门明白给出了“产销别离”的方向。

当年出台的《关于变革完善保险营销员管理体制的意见》第五条:

鼓舞保险公司和保险中介停止营销形式创新,并选择了浙江、湖北等几个地域作为产销别离的试点;

第六条:

鼓舞保险公司投资设立专属保险代理机构或保险销售公司。

被业界以为是“产销别离”的伊始。

随后2010年后大公司纵然持张望态度,但照旧有少量保险公司先后拿下保险代理牌照,简直有个险队伍的公司均拿下一张代理牌照。

其中,国寿、安全、太平、太保等老牌保险公司也陆续出手获得牌照。

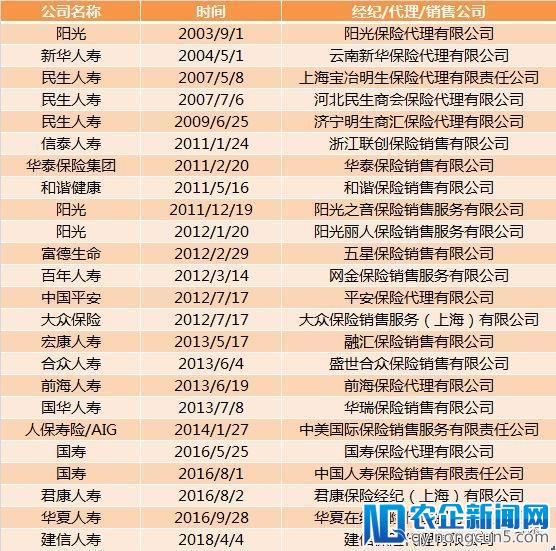

据《昔日保险》不完全统计,有40余家保险公司曾经设立专业的保险中介公司。

数据显示:2011年6家,2012年8家,2013年7家,2014年7家,2016年5家,2017年4家。

值得关注的是,近年来更多财险公司疾速拿下代理、销售牌照。

参照兴旺市场的概略,保险公司拥有极大控制权的专属代理人承当着更复杂、需求更多专业知识的保险销售及效劳,属精英保险代理人范围。

权力四

积贫积弱的传统保险专业中介板块

照旧是参照兴旺市场的概略,国际不从属于保险公司的代理公司,被称为独立代理渠道,即可以销售更多保险公司的产品。

国际保险中介范畴更多的是这种可以销售更多险企产品的线下保险代理、经纪公司。

奈何实力并不弱小,绝对于美国市场独立代理50%的市场份额,国际专业中介市场份额仅为六七个百分点,简直没有匹敌保险公司的巨头中介呈现。

这和中国保险市场阶段性特点有关, 专业中介机构开展远晚于保险公司,本世纪初刚才逐步开展。 时期也呈现了一批较有影响力的中介机构。

如明亚保险经纪、大童保险销售、泛华保险、华康保险代理。同时也吸引了一批外资国际保险中介巨头,如达信、怡安、韦莱等。

风头最劲的时分,多家保险中介机构取得IDG、红杉资本中国、鼎辉国际投资等知名风险投资基金投资,投资额度少则几百万美元,多则四五千万美元,也有保险中介机构登陆纳斯达克。

保险中介机构也从数十家一跃扩大至2500左右家,一片昌盛。

遗憾的是,总体数量庞大、实力偏弱,一度被各方“厌弃”、被以为是市场乱象本源,非价值发明者。这与国际市场的专业经纪、代理的万丈光辉大相径庭。

如今,中介春风再起,这一群体再度遭到各方关注。

“产销别离”的等待中,中介何去何从?