2月1日上报招股书申报稿

2月9日招股书申报稿和反应意见同时披露

2月22日招股书预披露更新

3月8日上发审会

单就招股书预披露更新这个环节,以往排队上市的企业要花半年,富士康花了两周就走完了,而且证监会官方披露3月8日就上发审会。

这个速度,着实羡煞有数排队守候在大A门外静默着的公司。

实践上,早前有媒体报道称监管层对券商作出指点,包括生物科技、云计算、人工智能、高端制造四个行业若有“独角兽”,立刻向发行部报告,契合相关规则者可以实行“即报即审”。

富士康一下占了三个,霎时觉得矮小上了,再加上体量不小,IPO想不疾速都难啊。

不过究竟富士康成色几何呢?

不断以来,富士康被人熟知的,都是“血汗工厂”、苹果代工,跟高科技扯不上关系。

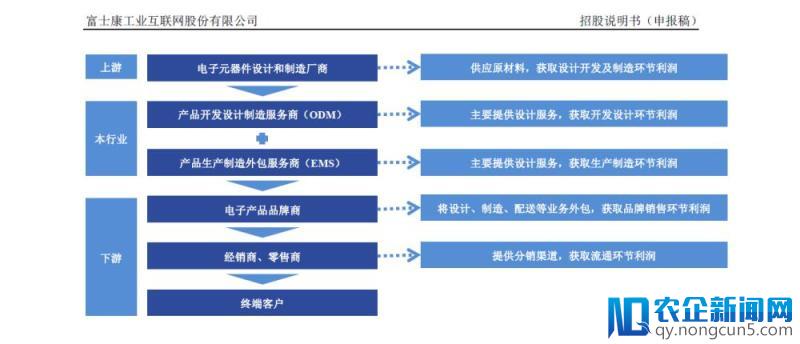

这一次,在富士康的招股书外面发现,在长达476页的招股书里,对“代工”二字却是讳莫如深,竭力摆脱“血汗工厂”抽象,只是在提及竞争对手时运用了“代工”字样,触及到本身业务形式,采用OEM和EMS等说法。比方:

但实践上ODM和EMS都属于代工。

ODM是指本人消费,让客户去贴牌销售,算是有一定的技术含量。也正如招股书中所说的,富士康在精细模具、新产品开发、小量试产、少量量产、全球运筹及工程效劳等方面都有不错的竞争力。

而EMS指在电子范畴的代工,这算是富士康的大头业务。

首先来说推销

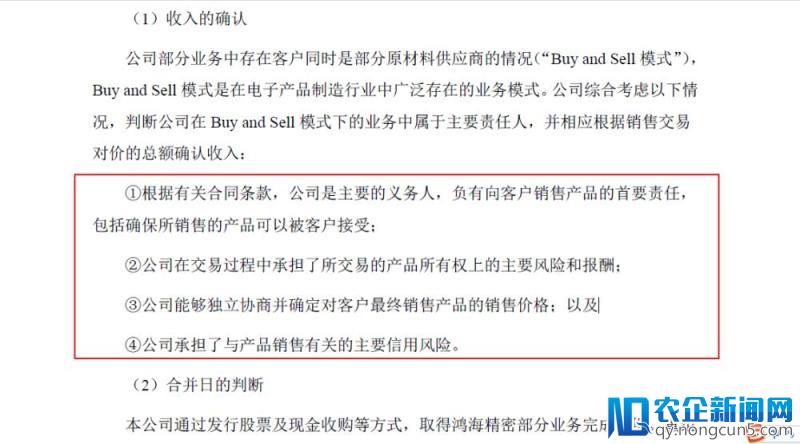

富士康次要有两种推销形式,一种是直接推销,没什么说的,用在ODM形式;另外一种叫做Buy and Sell形式,这个就有点意思了。

招股书解释阐明,Buy and Sell 形式指客户向原资料供给商购置原资料后,再将原资料转卖给发行人,由原资料供给商依据客户的订单要求直接将原资料配送至发行人的推销形式。

这个意思是说,客户在推销环节就曾经介入了,而且还要倒一便手,而且这个环节还不白折腾。

在普华永道出具的审计报告中指出了四项该形式存在的风险:

这相当于客户公司不只要占用富士康的现金流做事儿,而且还把消费进程中的损耗转嫁到富士康身上,果真在哪个行业甲方都是爸爸。

这个成绩异样反映在了资产负债表上,我们可以看到:

应收账款占活动资产比重高达57.45%,存货也占到26.01%。

虽然富士康的做法是向上压榨下游供给商,2017年应付账款异样高达768.09亿,都等着一个甲方爸爸买单,要赚一同赚,要亏一同亏,在其中承当极高的产品产权风险和信誉风险对一个公司来说可不是什么坏事。

再来看消费

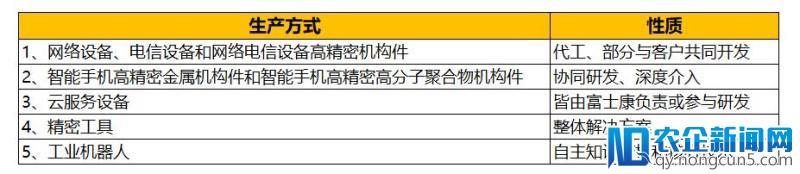

富士康业务总共分五大块:

虽然招股书中富士康竭力粉饰代工的业务性质,但不难发现,除了4和5,其他三项都可以被列为代工。

这一点,反映在富士康的报表上更是如此。

2017年度精细工具和工业机器人占营收占比仅为0.27%。

而这一项恰恰是毛利率最高的业务,毛利率高达49.23%

所以,在追求高毛利的路途上,富士康要把这项业务作为重心,这也是本次IPO的中心故事,——智能制造工业4.0,而募集资金的用处,富士康给出了八个项目:

不难发现,以上八个项目,简直都属于研发类项目,不过富士康的研发才能如何就值得商榷了。

数据显示,从2015年到2017年,富士康的研发费用不断在添加,占营业支出比例辨别为1.75%、2.01%、2.24%。

但是全体的毛利率却一直彷徨在10%左右,2017年同比毛利率甚至呈现了下滑,富士康给出的解释是由于客户出了新产品,研发本钱进步,但是相比于A股当中的企业来说,依然是最低的。

这一成绩也异样反响在现金流上,报告期内公司运营活动现金流量净额辨别为85.79 亿元、209.58 亿元和85.14亿元。

其中2016年由于购置商品和承受劳务增加,所以运营活动发生的现金流量净额添加了。所以全体维持在85亿元。

近三年来虽然富士康的利润稍有提升,但增长曾经十分迟缓,经过主营业务发生的现金流量净额简直没有变化,急需经过内部输血,寻求新的业务增长点。

销售方式

招股书阐明,一个是接单法人自产自销,另一个是接单法人委托其他法人消费后直接销售。

这两点都十分好了解,富士康接客户订单直接消费再卖给客户,或着委托关联公司消费直接卖给客户。

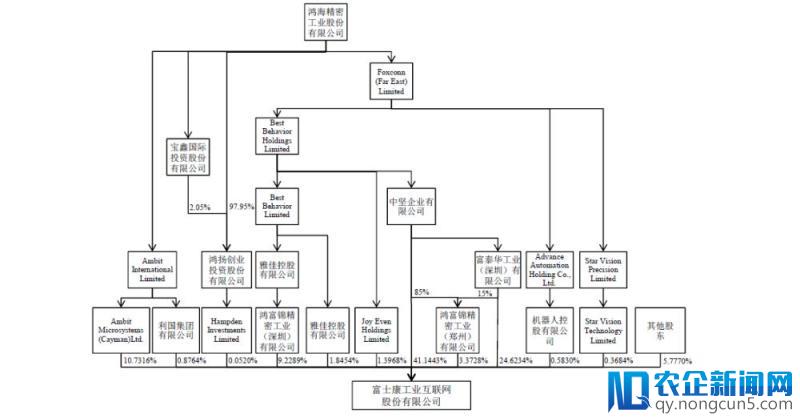

控股关系复杂

普通来讲,上市公司控股关系越复杂,相关企业之间存在的猫腻也就越多。

来看看富士康,从下往上看,最大的控股公司应该是中坚公司直接持有41.1443%股份,经过深圳富泰华、郑州鸿富锦两家公司直接持有27.9962%股份,算计69.1405%算是控股股东。

中坚公司是一家投资控股公司,除了发行公司富士康及其子公司,中坚公司控股的还有81家公司,不过都不存在同业竞争状况,算是比拟洁净的,没啥看头。

再往上就直接到了台交所上市的鸿海精细了。

依据招股书显示,鸿海精细上司还有两家巴西公司,从事的是机顶盒、线缆模组的消费与销售及笔记本电脑、智能手机、效劳器和主板的消费与销售。说白了跟富士康的业务差不多。

富士康给出的解释是这两家巴西公司业务规模小,而且仅在巴西境内,与富士康业务没有堆叠。

据地下材料显示,巴西是南美洲第一、全球第五大电信市场,由于外地税收、消费观念等成绩,这个市场比拟难搞,绝对闭塞。但是国际电信巨头们都在虎视眈眈,比方巴西最大的挪动运营商vivo,是由跨国电信巨头西班牙电信Telefonica控股。去年,中国挪动、中国联通等也相继进驻巴西,开辟新兴市场。

巴西与外界的通讯巨头沟通日趋频繁,照这样的开展态势,很难说富士康不与这两家巴西公司发作业务堆叠。

另一方面,在香港联交所上市的富智康,异样是鸿海精细控股,招股书中是这样写的:

“报告期内,富智康与富士康股份消费并销售的手机高精细金属机构件面向不同的品牌客户,富士康股份及其控股子公司次要面向某美国知名品牌客户消费并销售手机高精细金属机构件”

“富智康存在为富士康股份及其控股子公司提供代工效劳而消费上述美国知名品牌手机高精细金属机构件的状况,但并未以其本身名义从事该品牌手机高精细金属机构件的消费及销售业务。”

看到第一句,觉得关系还比拟清楚,看完第二句,整团体就不好了。

也就是说,代工这事儿不只富士康本人干,而且还有一局部是富智康帮干的,然后名义上还是富士康的业务。这关系就复杂了,玩点左手倒右手的事儿真是分分钟搞定。

虽然鸿海精细承诺,这两家巴西公司不超现有业务范围,不展开与富士康有竞争关系的业务。同时促使富智康逐渐消弭上述某美国知名品牌客户的代工业务,并促使富智康未来不直接或直接从事或参与同发行人及其控股子公司所从事的主营业务构成本质性竞争的业务或活动。

“促使”、“逐渐消弭、“未来”……

就是说这种景象,什么时分彻底消弭,还没个准信儿,这不是让韭菜们瑟瑟发抖么。

关于估值

目前不少剖析指出,富士康登陆A股,将成为国际最大的外资控股公司。

依据招股书,发行前每股收益0.9元,总股本177.26亿股。本次发行股份不低于发行后总股本的10%,那么总股本至多将到达196.95亿股,摊薄后每股收益变为0.81元。

依照证监会行业划分,富士康应属计算机、通讯和其他电子设备制造业,目前该板块市值最大的公司为海康威视(002415)接近4000亿,42倍市盈率,参考国证指数给出的该板块加权均匀市盈率为43.07。

从富士康目前从事的业务,单纯从技术角度来看,给予43倍分明太高。

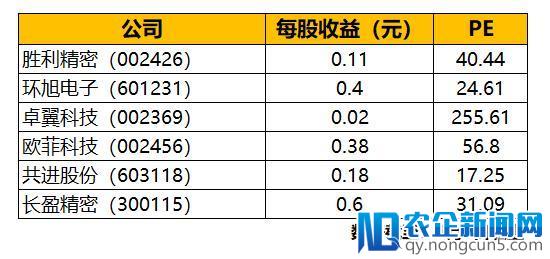

比照参考目前富士康次要竞品:

这些公司也都在规划智能制造,比方成功精细2月刚刚收买了一家芬兰公司,拓展智能制造。富士康虽然处在龙头位置,但是在智能制造转型进程中并未表现出分明的优势。

除去市值低于100亿的卓翼科技、共进股份,全体均匀PE在38左右;

假如依照这个保守数字计算,富士康上市股价将约为30元/股,市值也将到达5900亿,收盘再涨个44%,分分钟上6000亿。

不过富士康这个6000亿的中国制造含金量有多少呢?

要晓得中国制造的模范格力电器市值也就3000亿,美的集团也不过3500亿,特别是美的集团去年年终还收买了全球四大机器人制造公司之一的库卡。

若果真如此,那就又要像网友们常常说的,“利好茅台了,毕竟富士康都值6000亿!”

更多精彩内容,关注钛媒体微信号(ID:taimeiti),或许下载钛媒体App